【はじめに】日本政策金融公庫に落ちたあなたへ。これは終わりではなく、新しい始まりです。

融資の審査に落ちたと連絡を受けた時は、ショック、不安、焦り、孤独感に襲われる方が少なくありません。

そのお気持ち、痛いほどわかります。

一生懸命準備してきた創業計画が認められなかったように感じてしまう方もいると思います。

しかし、決してあなたの価値が否定されたわけではありません。

公庫の否決=事業の終わりではありません。

成功している多くの経営者も、あなたと同じように苦しい経験をしている人が多いです。

この記事では、融資の専門家が日本政策金融公庫で否決された理由と次の一手を解説します。

この記事を読めば「なぜ否決されたのか」「次に何をすべきか」「どうすれば再起できるか」が全て分かります。

そして読み終える頃には、具体的な次の一歩を踏み出せるでしょう。

🔷融資否決の連絡を受けた時にやるべき行動

🔷日本政策金融公庫で否決される代表的な理由

🔷日本政策金融公庫の他に検討すべき選択肢

🔷日本政策金融公庫で再申請するためのポイント

🔷専門家のサポートを受けるメリット

🔷よくある質問Q&A

この記事は、認定支援機関・税理士監修のもと作成しています。公的な情報に基づき、正確な情報を提供します。

| 監修: 駒田 裕次郎 駒田会計事務所【コマサポ】代表 | ||

| 【来歴】大手監査法人の経験を活かし、創業支援・補助金サポートを中心とする「駒田会計事務所」を東京・渋谷に設立。資金調達や事業計画の作成、税務や経営相談まで顧客に寄り添うきめ細やかなサポートを提供。 【実績】創業融資・補助金の支援実績は、累計3,000件以上(2026年2月末現在) 【所有資格】公認会計士・税理士・認定支援機関 |  | |

| 「一人ひとりの起業家の成功を願い、日本の未来を明るくする」をモットーに、日々奔走。 | ||

目次

この記事では、日本政策金融公庫で否決された際の対応方法、否決された理由について税理士が分かりやすく解説します。

コマサポでは、日本政策金融公庫の申請代行サポートを行っております。

書類準備・創業計画書の作成サポートから面接対策までトータルサポートしているので、不安がある方は、ぜひお気軽にご相談ください。

【緊急対応】融資否決の連絡を受けた今日、まずやるべき3つのこと

融資の否決通知を受けた直後は、パニック状態になってしまうことも少なくありません。

ここでは、すぐにできる、心を落ち着かせるための具体的な3つの行動を紹介します。

1. 事実の記録

まずは事実を冷静に記録し、感情と事実を切り分けましょう。

| ✏️メモすべきこと 🔷誰から、いつ、どのような言葉で連絡があったのか |

2. 深呼吸とクールダウン

次に、一度PCやスマホから離れ、5分だけ落ち着く時間を作ることが大切です。

その後、深呼吸をゆっくりと行い、意識的に心と体をクールダウンさせましょう。

3. 専門家への相談予約

否決のショックを一人で抱え込まないために、専門家の無料相談の予約を入れてみることもおすすめです。

時間をおいて話す気にならなければキャンセルするつもりで、仮予約で問題ありません。

実際に話すだけでも気持ちが軽くなるうえ、専門家に相談することで次に取るべき具体的な行動のアドバイスも得られます。

なぜ落ちた?日本政策金融公庫が融資を否決する7つの代表的な理由

審査は、さまざまな観点から事業の実現性を見極めたうえで融資するかを決定します。

そのため、審査担当者が注目するポイントを理解することが非常に重要なのです。

ここでは、日本政策金融公庫が融資を否決する7つの代表的な理由を解説します。

理由1:事業計画書の具体性・実現性の不足

事業計画書は、日本政策金融公庫の審査で最も重視される書類です。

どんなに優れたビジネスアイデアでも、事業計画書の内容が具体的でなく、希望的観測に基づく実現性しか示せない場合、審査通過は難しくなります。

| 🚫よくあるNGポイント 🔷売上予測の根拠が曖昧 🔷競合分析が不十分 🔷資金計画が甘い |

売上予測の根拠が曖昧

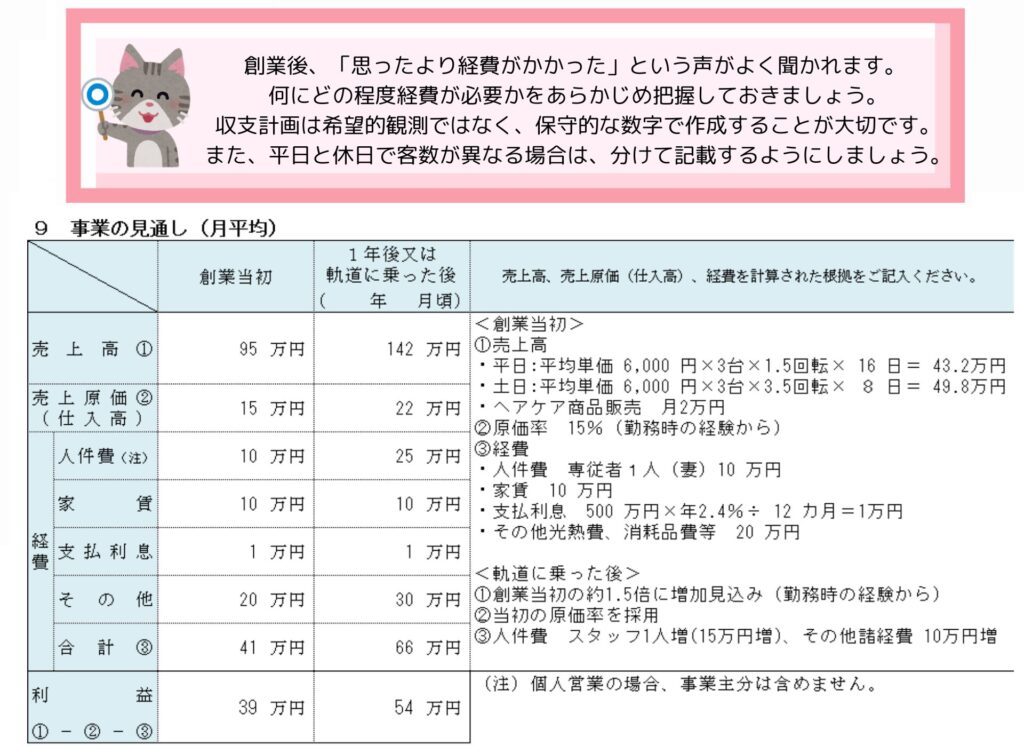

売上予測は、売上・原価・経費を根拠に基づいて算出することが重要です。

希望的観測で作った計画は、実現性が低く、説得力に欠ける計画と判断されやすくなります。

そのため、根拠のある計算方法を記載して売上予測に説得力を持たせましょう。

根拠のある計算方法

🔷売上予測の基本式

売上 = 客単価 × 1日の客数 × 月間営業日数

🔷1日の客数の基本式

1日の客数 = 座席数 × 回転数 × 稼働率

このように客単価・座席数・回転率・稼働率・営業日数といった具体的な要素ごとに数字を組み立てることで、説得力ある売上予測になります。

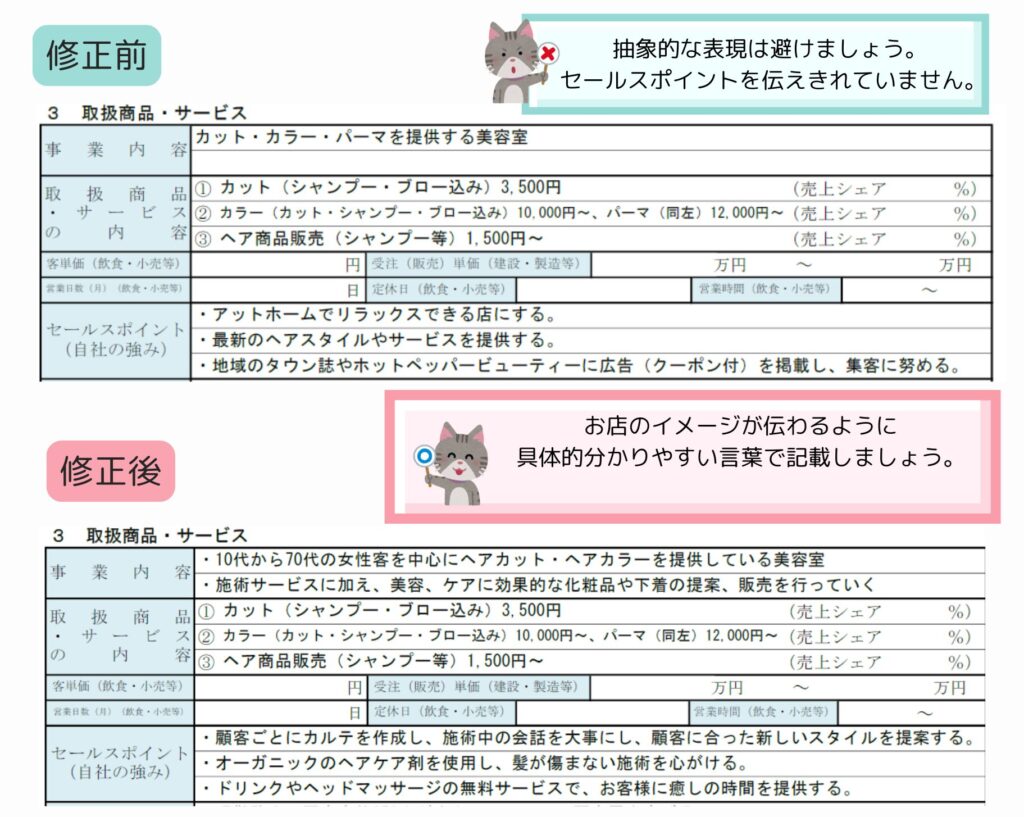

競合分析が不十分

よく見落とされがちなのが競合分析です。

競合分析が不十分だと、「市場で本当に勝ち残れるのか」「自社の優位性は何か」が担当者に伝わらず、計画の実現性に疑問を持たれてしまいます。

そのため、事業計画書の「セールスポイント(自社の強み)」や追加資料で競合分析をしっかり記載することをおすすめします。

| ✏️記載すべきポイント 🔷近隣の競合の数や規模 🔷競合の特徴 🔷競合の特徴と比較した自社の優位店・差別化ポイント |

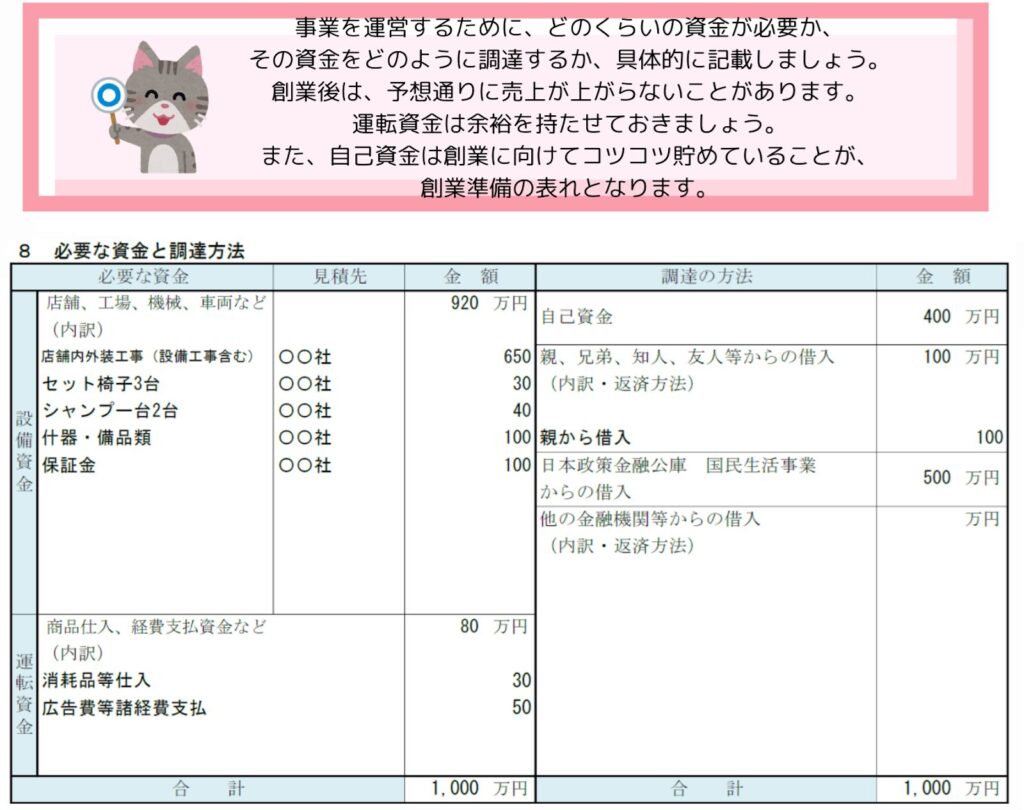

資金計画が甘い

資金計画は、必要な資金を「設備資金」と「運転資金」に分けて計算することが重要です。

さらに、見積書を添付することで、数字の信頼性を高めることができます。

逆に、曖昧な資金計画では、審査担当者に「本当にこの資金が必要なのか」と不信感を与えてしまいます。

理由2:自己資金の不足

日本政策金融公庫の創業融資には、自己資金の要件はありません。

しかし、自己資金の有無は「事業への本気度を測る指針」となっており、審査で重要視されます。

そのため、業種に対して自己資金が少なすぎる場合は、審査通過が難しくなることがあります。

また、入金の履歴に不自然な点があった場合は「見せ金」と判断された可能性があります。

見せ金とは?

見せ金とは一時的に借りた資金を通帳に入れ、自己資金があるように見せかける行為を指します。

退職金や家族からの贈与など、返済義務のないお金は自己資金として認められますが、その正当性を証明するために「退職金支給証明書」や「贈与証明書」などの提出を求められる場合があります。

証明ができない場合は、自己資金として認められない可能性が高いため注意が必要です。

まずは再申請までの間に、自己資金を増やすことが大切です。

具体的には、最低でも希望融資額の10%程度、できれば希望融資額の30%程度の自己資金を用意しておくことをおすすめします。

また、預貯金だけでなく、退職金や自己資産の売却資金なども自己資金として認められる場合があります。

自己資金が少ない場合は、自己資金として認められるものを確認し、検討しましょう。

下記の記事で、自己資金として認められるものなど自己資金について詳しく解説しています。よろしければご一読ください。

理由3:個人信用情報(CIC/JICC)の問題

過去に携帯電話料金の延滞やクレジットカードの支払いの遅れはなかったでしょうか。

もし、延滞などがあった場合は信用情報に傷がついている可能性があります。

信用情報とは

信用情報とは、クレジットカードの利用履歴や各種ローン、分割払い(割賦販売)などの契約内容や支払い状況などが記録された取引履歴のことです。

信用情報に傷があると、審査通過は非常に厳しいです。

もし、信用情報に不安がある方は、自分でご自身の信用情報を照会できますので、再申請の前に確認しておきましょう。

主な機関は次の3つです。

| 信用情報機関 | 情報登録期間 | 主な登録内容 |

| CIC (株式会社シー・アイ・シー) | 5年 | クレジットカード、ショッピングローン、携帯電話の分割払いなどの情報が中心 |

| JICC (株式会社日本信用情報機構) | 5年 | 消費者金融、キャッシング、銀行系カードローンなどの情報が中心 |

| KSC (一般社団法人全国銀行協会) | 5~7年 | 銀行のローン(住宅ローン、マイカーローンなど)、奨学金などの情報が中心 *自己破産、個人再生の情報は7年間登録 |

各機関の公式サイトからオンライン・郵送で開示請求が可能です。

あなたが利用した金融機関が加盟している機関を選んで照会しましょう。

なお、本人確認書類と手数料が必要です。

もし手続きが不安な場合は、弁護士を通じた開示請求も可能です。

下記の記事で、信用情報について詳しく解説しています。よろしければご一読ください。

理由4:面談での受け答え

日本政策金融公庫の面談は、事業計画書だけでは伝わらない「あなたの人柄」や「経営者としての資質」を確認する場です。

そのため、その他の評価が高くても、面談でしっかり説明できなければ審査通過は厳しくなります。

| 🚫面接時の悪い例 🔷事業への熱意が十分に伝わらなかった 🔷質問に対して的確に答えられなかった 🔷計画の数字や根拠を説明できなかった |

事業への熱意や覚悟が十分に伝わらなかった

抽象的な回答だと主体性がなくあなたの熱意が伝わっていない可能性があります。

面接時の受け答えを思い出し、思い当たる部分があれば改善しましょう。

🚫悪い例

🔷昔からの夢だった

🔷知りたいから独立をすすめられた

👉抽象的で主体性がない

👍いい例

🔷子供のころから自分のお店を持つのが夢で10年間勤務経験を積んできた

🔷現勤務先で固定客がついてきて、独立を考えていたタイミングで〇〇駅の近くでいい物件が見つかった

👉具体的で熱意が感じられる

質問に対して的確に答えられなかった

質問に的確に答えられないと「事業計画をしっかり理解できていない」と判断され、経営者としての資質にも疑問を持たれるリスクがあります。

もし、すぐに答えられない質問をされた場合は、焦って回答をする必要はありません。

「確認の上、改めて回答します」と伝えて、面談後に回答しましょう。

計画の数字や根拠を説明できなかった

前の章で説明した通り、希望的観測で作った計画は説得力に欠ける計画と判断されやすくなります。

そのため、面談で数字の根拠を説明することが求められます。

ここで「この数字なら問題ない」と担当者に納得してもらえれば、審査通過の可能性は格段に高まります。

面談時の頻出質問をリスト化しましたので、ぜひご活用ください。

📌面談時の頻出質問

| 質問 | 回答のポイント | 回答例 |

|---|---|---|

| なぜこの事業を始めようと思ったのですか? | あなたの事業に対する熱意と原体験を伝えてください。 | 子どもの頃からの夢で、15年の勤務で技術と経営を学びました。 見た目は可愛いけれど味がいまいちという声を聞き、おしゃれでかわいく、味にもこだわったカフェを開業したいです。 |

| 事業内容を教えてください。 | 提供する商品・サービスの特徴や価格を説明しましょう。 | ドリンク、ケーキ、軽食を提供するカフェです。 「かわいい」をコンセプトにしており、内装やスタッフの制服にもこだわっています。 また、お客様の写真撮影サービスも行っています。 |

| 業界経験はありますか? | これまでの業界での勤務経験を説明しましょう。 | 飲食業界で15年間勤務してきました。 株式会社〇〇コーヒーで〇年間勤務し、そのうち店長を〇年間経験しました。 □□株式会社では本部に勤務し、新店舗のオープンから運営まで携わりました。 |

| 自己資金はどうやって貯めましたか? | 貯蓄期間、毎月の貯蓄額など、具体的な方法を説明しましょう。 | 〇年間、毎月〇万円を積み立てました。 目標の1000万円を用意できたため、開業に踏み切りました。 |

| 自己資金以外に、資金調達はどのように考えていますか? | 融資で資金調達を検討していることを伝えましょう。 | 日本政策金融公庫の創業融資を利用する予定です。自己資金と合わせて、開業資金は十分に確保できる見込みです。 |

| 競合との差別化ポイントを教えてください。 | 他店とは異なる独自の強みやサービス内容を説明しましょう。 | インパクトのある「かわいい」ドリンクや軽食を提供する点です。 内装やスタッフの制服まで統一感のある“かわいい世界観”を徹底し、写真を撮りたくなるような空間を演出しています。 |

| 売上予測の根拠を教えてください。 | 売上や費用、利益などの数字の根拠を具体的に説明することが求められます。 | 通行量データと周辺カフェの実績をもとに、平均客単価〇円、平日〇人・休日〇人の来店を想定し計算しています。 |

| 返済はどのように行いますか? 返済の見通しは? | 事業の収益見込みに基づいて、どのように返済していくかを明確に説明しましょう。 | 月間の利益から返済額を十分に確保できる計画で、無理のない返済スケジュールを立てています。 具体的には、融資返済は月◯万円を予定しており、利益の中から確実に返済していける見通しです。 |

| 事業を始めるにあたって、どのようなリスクが考えられますか? | 競合の出現、景気変動、人材確保の難しさなど、具体的なリスクを挙げましょう。 | 近隣エリアに同様のコンセプトの店舗が出店する可能性があります。 また、スタッフの定着率が低い場合、サービス品質に支障をきたす可能性があります。 |

| そのリスクに対して、どのように対応しますか? | 上記のリスクに対する具体的な予防策や、万一発生した場合の対応策を説明しましょう。 | 他店では体験できないサービスを提供します。 また、働きやすい環境づくりと丁寧な研修体制を整え、スタッフが長く働ける職場を目指します。 |

| その他、何かアピールしたいことはありますか? | これまでの質問で伝えきれなかった強みをアピールしましょう。 | SNSを積極的に活用し、話題性のあるメニューや店内の様子を発信していきます。 ファンを増やし、長く愛される店舗を目指します。 |

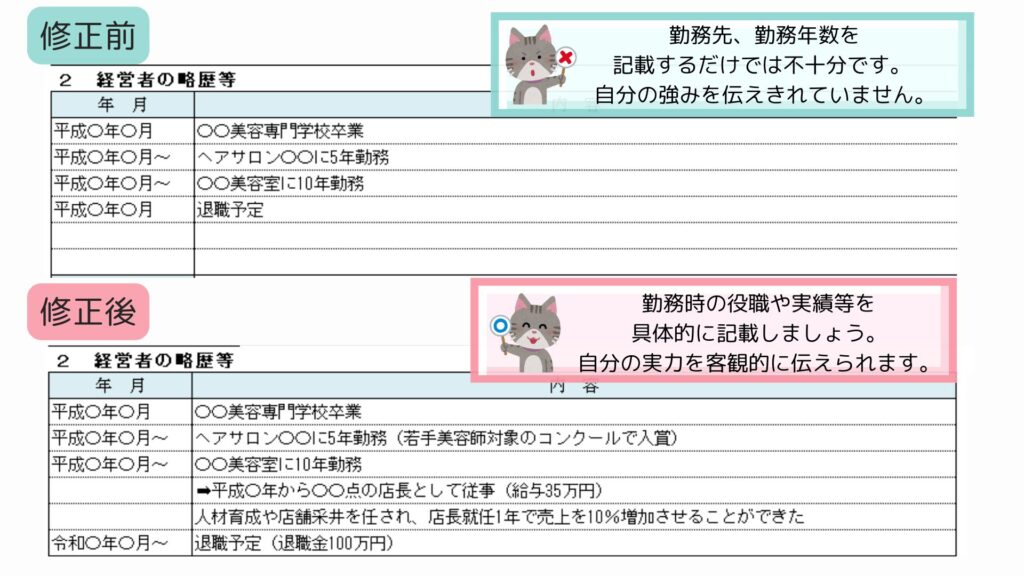

理由5:事業経験や能力への懸念

創業融資は事業実績がほとんどないため、過去の経験やスキルが事業を継続できるかどうかの重要な判断材料となります。

そのため、「未経験」や「事業に必要な資格がない」場合は、「スキルや経験が不足している」と判断され審査で不利になることがあります。

同業種で経験がある場合は、事業計画書の経歴欄などで具体的な実績を記載して、あなたの経験やスキルをアピールすることが重要です。

| ✏️記載すべきポイント 🔷店長としてのマネジメント経験 🔷取得している資格 🔷受賞歴 🔷顕著な実績(資格取得、店舗内指名数1位、月間リピート率〇%以上など) |

同業種での勤務経験がない場合でも、他の要素で補うことは可能です。

豊富な自己資金や将来性のある事業内容などをアピールすることで、「未経験でも事業が継続できそうだ」と担当者に判断してもらうことができれば問題ありません。

理由6:資金使途が不明確・不適切

審査では、資金使途は明確かつ適切かどうかを厳しく確認されます。

そのため資金使途が曖昧だったり、生活費や個人的な購入品(家具・車など)が含まれていると判断された場合だと審査通過は難しいです。

日本政策金融公庫の融資は「事業に必要な資金」に対して行われるものです。

なので、記載した資金が開業に必要であることを、担当者に納得してもらう必要があります。

理由7:税金の未納・滞納

社会保険料や税金の支払状況にも注意が必要です。

税金の未納・滞納は、基本的に信用情報には記録されません。

しかし、税金をクレジットカードで支払っていて、カードの引き落としに遅れがあった場合など、どこで発覚するか分かりません。

そのため、税金や社会保険料の支払い方法も含めて、滞納がないか事前に確認しておくことをおすすめします。

【重要】日本政策金融公庫がだめでも道はある!次に検討すべき5つの資金調達法

日本政策金融公庫の融資審査で思うような結果が出なかったとしても、諦める必要はありません。

この記事は、ここからが本番です。

日本政策金融公庫で否決された場合でも検討できる資金調達法を紹介します。

| 項目 | 金利 | 審査期間 | 審査難易度 | メリット | デメリット | |||

|---|---|---|---|---|---|---|---|---|

| 制度融資(信用保証協会付き融資) |  | 1%台~3%台 |  | 2~3カ月 |  | 厳しい | ▫️金利が低い ▫️担保不要が多い ▫️創業時に利用しやすい | ▫️保証料がかかる▫️入金まで時間がかかる |

| 民間の金融機関(信用金庫・地方銀行)からのプロパー融資 |  | 1%後半~4%程度 |  | 審査申込から最短数日 |  | 厳しい | ▫️高額融資も対応 | ▫️創業時はハードルが高い▫️基本的に担保・保証人が必要 |

| ノンバンクのビジネスローン |  | 3~15%(多くの場合7%以上) |  | 即日から数日以内 |  | 緩い | ▫️必要書類が少なく・即日融資も可能 | ▫️金利が高い▫️返済期間は短い |

| ファクタリング(売掛債権の売却) |  | なし |  | 即日から数日以内 |  | 緩い | ▫️売掛金を早期に現金化できる ▫️売掛金の未回収リスクを回避できる | ▫️手数料がかかる ▫️売掛先によっては買取が難しい |

| 補助金・助成金 |  | なし |  | 数か月(後払い) |  | かなり厳しい | ▫️返済不要 | ▫️条件をクリアする必要がある ▫️手続きが複雑で手間がかかる ▫️申請しても必ず受けられるわけではない |

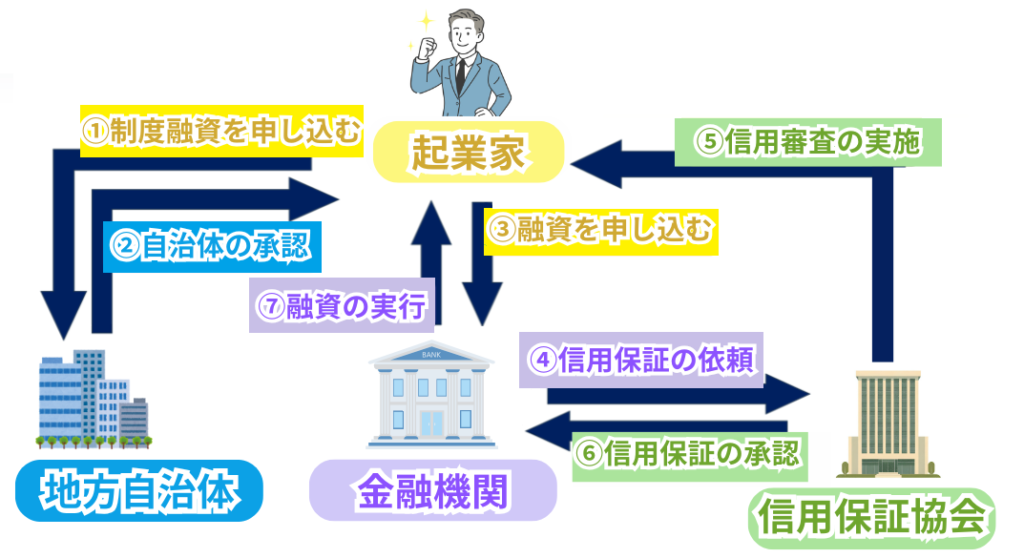

選択肢1:制度融資(信用保証協会付き融資)

制度融資は、日本政策金融公庫の次に検討すべき王道の選択肢です。

日本政策金融公庫の融資を受けた方が、追加融資として制度融資を同時に申請するケースもあります。

| 📌制度融資とは 地方自治体が主体となり、信用保証協会や金融機関と連携して提供する融資制度です。 信用保証協会が創業者の債務を保証することで、銀行や信用金庫などの金融機関から融資を受けやすくなります。 |

制度融資は、地方自治体が窓口となっており、利子補給や信用保証料の一部補助といった支援を受けられる場合も多く、メリットが多いです。

| 👍メリット ⤴️金利が低い 1%後半~4%程度 ⤴️担保・保証人は必須でないことが多い 法人の場合は代表者の連帯保証が必須のことが多いが、個人の場合は保証人不要が多い |

もし制度融資を検討する場合は、下記の無料診断フォームで融資条件を満たしているか確認してみましょう。

選択肢2:民間の金融機関(信用金庫・地方銀行)からのプロパー融資

信用金庫・地方銀行から融資を受ける方法もあります。

| 📌プロパー融資とは プロパー融資とは、保証なしで金融機関が直接融資を行う形です。 |

プロパー融資の場合、創業時は事業実績が少なく信用力も低いためハードルは高い傾向があります。

しかし事業実績がある場合は、融資の可能性は十分にあります。

特に地域密着型の信用金庫などでは、事業性や将来性を評価してくれるケースがあるため選択肢としておすすめです。

選択肢3:ノンバンクのビジネスローン

ノンバンクのビジネスローンの特徴は、借入時の審査が比較的緩く、審査スピードが速い点です。

そのため、資金繰りが急を要する緊急時には頼りになります。

しかし、下記のようなデメリットがあるので注意しましょう。

| 🚫デメリット 🔷借入額が決まっている 個人や個人事業主の場合だと年収の3分の1以内(総量規制) 🔷金利が高い 3~15% 多くの場合7%以上 🔷安易に借りると、次回日本政策金融公庫や保証協会融資にチャレンジする際の足かせになる可能性が高い |

ノンバンクのビジネスローンは、便利な反面リスクを伴うため注意が必要です。

安易に利用せず、利用する場合は計画的に必要な金額だけ借りるようにしましょう。

下記の記事で、おすすめのビジネスローン業者などノンバンク系のビジネスローンを紹介しています。よろしければご一読ください。

選択肢4:ファクタリング(売掛債権の売却)

借入ではない資金調達法の一つにファクタリングがあります。

| 📌ファクタリングとは 売掛金をファクタリング会社に譲渡して、支払期日前に現金化できる資金調達の方法です。 これにより、資金繰りの改善だけでなく、売掛金の未回収リスクを軽減する効果もあります。 |

企業間取引では、一般的に「掛け取引」が行われ、売掛金が発生します。

この場合、実際に入金されるまでに30〜60日ほどの期間がかかるのが一般的です。

そのため、売上があっても入金までの間に資金繰りが厳しくなるケースも少なくありません。

さらに、売掛金の回収前に取引先が倒産してしまうと、売掛金を回収できなくなるリスクもあります。

ファクタリングを活用すれば、こうしたリスクを避けつつ、売掛金を早期に現金化することが可能です。

緊急時の資金繰り対策としてメリットがあるファクタリングですが、手数料がかかる点に注意が必要です。

手数料はファクタリングの種類によって異なります。

| 📌ファクタリングの種類 🔷2者間ファクタリング これは、申込企業とファクタリング会社で契約を結ぶファクタリングのことです。 売掛金をファクタリング会社に譲渡することを売掛先に通知する必要がない点が特徴です。 🔷3者間ファクタリング これは、申込企業とファクタリング会社、売掛先で契約を結ぶファクタリングのことです。 売掛金をファクタリング会社に譲渡するにあたって売掛先の承諾を得なければならない点が特徴です。 売掛先の承諾を得る時間がかかるため、2者間ファクタリングより現金化に時間がかかります。 |

次にファクタリングの手数料の相場を解説します。

| 💴ファクタリングの手数料の相場 🔷2者間ファクタリング:8%~18% 🔷3者間ファクタリング:2%~9% |

2者間ファクタリングは、売掛金の回収リスクをファクタリング会社が負う形となるため、手数料が高めに設定される傾向があります。

選択肢5:補助金・助成金

融資と異なり返済不要な資金調達方法が補助金・助成金です。

| 📌補助金とは 主に経済産業省が中心となって運営されている制度です。 定められた条件に合致する場合、多岐にわたる目的のための資金が提供されます。 なお、多くの場合、申請期間が細かく設定されていて、要件を満たしていても、申請者が多数に及んだり、申請期間に間に合わなかったりすると、支給されない可能性があります。 さらに、事業を実施した後、かかった費用の一部が後から支給されるため、十分な初期費用の準備が求められます。 |

| 📌助成金とは 主に厚生労働省が管理する制度であり、特定の事業や活動を行う企業や団体に対して、経済的な支援を提供するものです。 多くは、雇用の促進や維持、雇用保険加入者の待遇改善を目的としています。 さらに一定の条件を満たすことが必要で、一般的には後払いの形式で提供されます。 |

補助金・助成金は、返済の負担を気にせず必要な資金を確保できる点が大きなメリットですが、申請には手間や時間がかかるため、計画的に準備することが重要です。

コマサポでは、補助金の申請サポートを行っております。お気軽にお問い合わせください。

下記の記事で、補助金・助成金について詳しく解説しています。

もう一度挑戦したい!公庫への再申込を成功させるための完全ガイド

日本政策金融公庫の融資は一度否決されても、再申込が可能です。

ただし、否決理由を改善せずに再申込をしても結果は同じです。

再申込はいつから可能?

審査に通過しなかった場合でも、最低6カ月程度の期間を空ければ再申請が可能です。

ただし、ただ期間を空けて再申請すれば良いわけではありません。

なぜなら再申請で最も重視されるのは、前回の否決理由が改善されているかどうかだからです。

| 📌再申請まで期間を空ける理由 🔷事業実績を作るための時間が必要 事業実績を作ることで事業の継続性や収益性を示すことができます。 再申請の際に、以下のような実績を提示できれば審査担当者の評価が大きく変わります。 ▼プラスになる実績 ▫️売上の推移 ▫️顧客数の増加 ▫️口コミやSNSの反応 など これらは短期間では難しいため、最低でも6カ月は期間を空けることが重要になります。 🔷否決理由を改善する期間が必要だから 否決理由は人によって異なりますが、多くの場合は以下のように時間をかけて改善する必要があります。 ▼再申請に向けて改善するポイント ▫️自己資金を増やす ▫️資金計画を見直す ▫️事業計画の精度を上げる ▫️信用情報の問題を解消する すぐに改善できない内容も多く、最低でも6カ月は妥当な期間です。 |

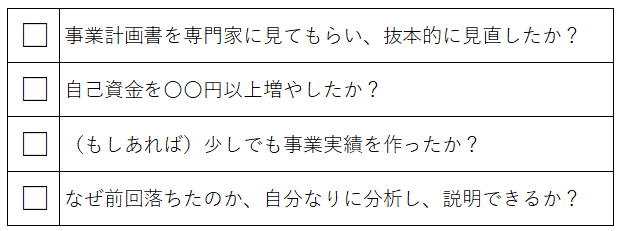

【チェックリスト】再申込の前に必ず改善すべき5つのポイント

ここでは、再申請前に行うべきアクションを一覧にまとめました。

事業計画書を専門家に見てもらい、抜本的に見直したか?

事業計画書は「否決理由を改善した」という証拠を示すための最重要資料です。

そのため、必ず専門家(税理士、公認会計士、認定支援機関等)に確認してもらうことを強くおすすめします。

専門家のサポートを受けることで、「改善した内容(修正箇所の説明・補足資料・実績データ)」を事業計画書に反映させることができます。

自己資金を〇〇円以上増やしたか?

再申請では、前回より自己資金を増やしていることが重要です。

なぜなら、再申請までの期間に事業のために資金を準備してきた姿勢を示すことで、事業への本気度を伝えられるからです。

特に前回の否決理由が、自己資金が少ない場合には再申請前に十分な自己資金を積み上げておくことが不可欠です。

個人の信用情報をクリーンにしたか?

再申請前に、個人の信用情報を今一度確認しましょう。

特に、前回の否決理由が信用情報の問題にあった場合は、信用情報がクリーンになっていることが前提条件となります。

そのため延滞や未払いが残っている場合は、信用情報に傷がつく前に早急に支払いを済ませることが重要です。

少しでも事業実績を作ったか?

創業直後は実績が少ないため、少しでも事業実績を積み上げておくことが重要です。

少しでも事業実績を提示することで、事業の継続性や収益性を裏付ける証拠となります。

なぜ前回落ちたのか、自分なりに分析し、説明できるか?

前回の否決理由を理解し、改善したことを説明することが非常に重要です。

もし否決理由の分析が難しい場合は、専門家のサポートを受け、プロの視点でしっかり分析してもらうことをおすすめします。

専門家と二人三脚で臨む、という選択肢

再申請の成功確率を高めるためには、税理士や認定支援機関などの専門家に相談し、二人三脚で準備を進めることが非常におすすめです。

| 👍専門家のサポートを受けるメリット ⤴️融資の成功率が上がり、希望額の実現に近づく ⤴️書類作成や情報収集にかかる時間・労力を大幅に削減できる ⤴️有利な条件(低金利・長期返済)での資金調達が期待できる ⤴️事業計画の質が向上し、事業そのものの成功確度も高まる ⤴️不安やストレスから解放され、本業に集中できる |

さらに、専門家は地域性や個別事情を踏まえた最適なアプローチを提案できるため、プロならではの改善点や有利な戦略を取り入れることができます。

下記の記事で、専門家のサポートを受けるメリットと専門家の選び方を詳しく解説しています。よろしければご一読ください。

【Q&A】日本政策金融公庫の否決に関する、よくある質問

ここでは、よく耳にするよくある質問をQ&A形式で答えていきます。

Q. 否決されたことは、他の金融機関の審査に影響しますか?

まず、否決の事実自体は共有されません。

しかし、申込履歴は信用情報に残る場合があります。

もし、他の金融機関で聞かれた場合は正直に状況を話すことの重要です。

Q. 担当者によって審査の厳しさは変わりますか?

正直なところ、全くないとは言い切れません。

しかし、日本政策金融公庫は、審査基準を明確に定めています。

そのため、担当者との相性よりも事業計画書の内容が重要です。

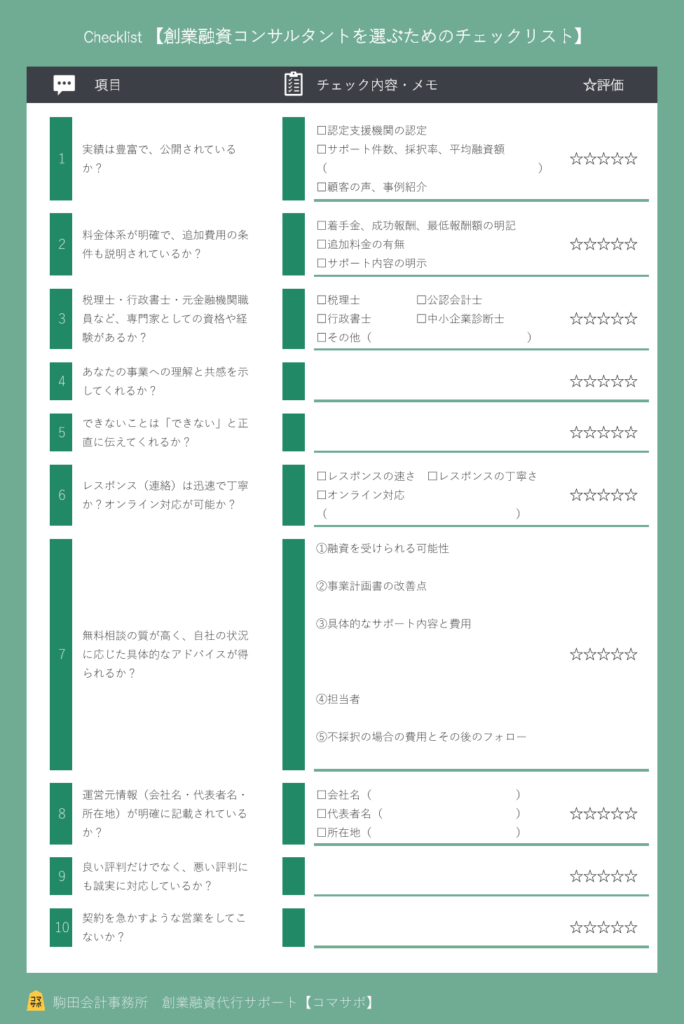

Q. 無料相談できる、信頼できる専門家はどこで探せばいいですか?

下記の方法があります。

🔍無料相談できる専門家の探し方 ▫️地域の商工会議所 |

専門家選びで失敗しないためのポイントをチェックリストにまとめました。

参考にしてみてください。

下記の記事で、専門家の選び方を詳しく解説しています。よろしければご一読ください。

【認定支援機関が厳選】創業融資コンサル5選|費用相場や評判を踏まえ失敗しない選び方を解説【認定支援機関が厳選】創業融資コンサル5選|費用相場や評判を踏まえ失敗しない選び方を解説

【まとめ】絶望の淵から、今日、新たな一歩を踏み出そう

今回は、日本政策金融公庫で否決された場合について解説しました。

記事の詳細は下記の通り。

| 🔷融資否決の連絡を受けたら、心を落ち着かせるための行動をとりましょう。 🔷日本政策金融公庫が否決する代表的な理由 ▫️事業計画書の具体性・実現性の不足 ▫️自己資金の不足 ▫️個人信用情報(CIC/JICC)の問題 ▫️面談での受け答え ▫️事業経験や能力への懸念 ▫️資金使途が不明確・不適切 ▫️税金の未納・滞納 🔷日本政策金融公庫の他に検討すべき選択肢 ▫️制度融資:王道の選択肢で一番おすすめ ▫️民間の金融機関からのプロパー融資:難易度は高いが事業実績があれば可能性あり ▫️ノンバンクのビジネスローン:審査は緩いがデメリットも多い ▫️ファクタリング:借入ではない資金調達法 ▫️補助金・助成金:返済不要だが申請には手間や時間がかかる 🔷日本政策金融公庫を再申請するには、 ▫️期間を最低でも6カ月は空ける ▫️前回の否決理由を分析し改善することが必要 🔷専門家のサポートを受けることもおすすめ |

否決は、あなたの事業計画をより強固にするための貴重なフィードバックです。

あなたは一人ではありません。

私たち専門家がついています。

まずは無料相談で、あなたの想いを聞かせてください。

コマサポでも、日本政策金融公庫の申請代行サポートを行っております。

| 👑日本政策金融公庫の創業融資に強い 通常、公庫の創業融資が通る確率は1~2割とも言われていますが、駒田会計事務所では、通過率90%以上の実績でフルサポートいたします。 👑成功報酬型で安心。最短三週間のスピード対応! 成功報酬型なので、安心してご依頼ください。万が一、融資が通らなかった場合には、成功報酬は発生しません。 公庫での面談がご不安の方には、面談時の同席サポートもしております。 👑会社設立や税務会計もまとめてワンストップで提供いたします! 会社設立や税理士顧問、許認可の申請など、ご要望に応じて創業時に必要なサービスをまとめて提供いたします。弊社は税理士・会計事務所であり、司法書士・社会保険労務士・弁護士・行政書士など、経験豊富なパートナーと共に、ワンストップで対応いたします。 |

創業者の皆様は「必ずこの事業を成功させたい!」という熱い思いで、弊社に相談に来られます。このお気持ちに応えるため、私どもは、事業計画を初めて作成されるお客様でも、丁寧に一つ一つ確認しながら、一緒に事業計画書の作成や創業融資の申請をサポートいたします。

そして、お客様のビジネスが成功するために、創業融資、会社設立、経理、税務申告など、創業者に必要なサポートをさせていただいております。

まずは創業・起業のこと、融資に関することなどお気軽にご相談ください。お客様にとって最適なアドバイスをさせていただきます。

駒田会計事務所【コマサポ】 代表 駒田裕次郎 税理士・公認会計士