◆日本政策金融公庫とは?金利が低い理由について

◆公庫と民間金融機関の金利の決まり方の違いについて

◆個人事業主におすすめの融資制度4選

◆金利を低くする2つの方法

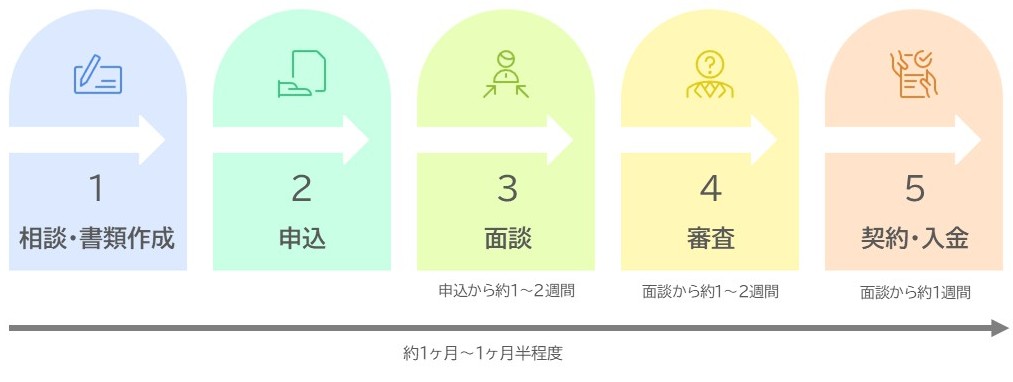

◆公庫の融資申込~入金までの流れ

事業拡大のための資金調達を考えている個人事業主のあなたへ。

日本政策金融公庫は低金利で頼れる味方ですが、「どの制度が自分に合っているか分からない」「金利の仕組みが複雑…」といったことでお悩みではありませんか?

この記事では、公庫の融資に詳しい専門家が、2025年最新の金利情報から、あなたに最適な融資制度の選び方、さらに金利を低くする具体的な方法まで、どこよりも分かりやすく解説いたします。

融資への不安が解消し、自信を持って資金調達の第一歩を踏み出しましょう。

▼「自分も融資を受けられるのかな?」と思ったら、こちらの無料診断フォームで今すぐ確認!

監修:駒田 裕次郎

駒田会計事務所【コマサポ】代表

【来歴】大手監査法人の経験を活かし、創業支援・補助金サポートを中心とする「駒田会計事務所」を東京・渋谷に設立。資金調達や事業計画の作成、税務や経営相談まで顧客に寄り添うきめ細やかなサポートを提供。

【実績】創業融資・補助金の支援実績は、累計3,000件以上(2026年2月末現在)

【所有資格】公認会計士・税理士・認定支援機関

「一人ひとりの起業家の成功を願い、日本の未来を明るくする」をモットーに、日々奔

目次

日本政策金融公庫の融資を受けたいけれど、審査書類の作成や資金計画の立て方に不安を感じるという方も多いでしょう。

一人で抱え込まず、創業融資のサポート実績が豊富な税理士や認定支援機関など専門家に相談することが、成功への一番の近道です。まずは無料相談にお気軽にご連絡ください。

【結論】2026年最新|日本政策金融公庫の主要金利一覧表

現在の金利は以下の通りです。

| 融資制度名 | 金利(年利) | 資金の用途 | 融資限度額 |

|---|---|---|---|

| 新規開業・スタートアップ支援資金 | 2.20~4.70% | 運転資金 設備資金 | 7,200万円 |

| 新規開業・スタートアップ支援資金(女性、若者/シニア起業家支援関連) | 1.80~4.30% | 運転資金 設備資金 | 7,200万円 |

| 一般貸付 | 2.20~4.70% *個別に決定 | 運転資金 設備資金 | 4,800万円 *特定設備資金は7,200万円 |

| 挑戦支援資本強化特別貸付(資本性ローン) *国民生活事業 | 0.50%〜3.95% | 運転資金 設備資金 | 7,200万円 |

そもそも日本政策金融公庫とは?金利が低い3つの理由

日本政策金融公庫(以下、公庫)は、民間金融機関ではなく国が100%出資している政府系金融機関です。事業の目的が「民間金融機関を補完して国民生活の向上に寄与すること」ですので、民間金融機関では融資が難しい方でも利用しやすく、金利も低く設定されています。

では、なぜ金利が低くできるのでしょうか?その理由は次の3つです。

- 政府が全額出資する「政策金融機関」である

国の経済政策の実現や中小企業・個人事業主・農林漁業者の支援が目的。

国の政策目的(雇用維持、地域活性化、環境対策など)に沿って金利を設定している。 - 利益追求よりも「経済安定・雇用維持」が重要

利益を上げるよりも、景気悪化時でも融資を続ける「安全弁」の役割を果たすため、低金利を維持している。 - 国の政策(例:創業支援、災害復興支援)と連動した融資を行う

経済活性化のための創業支援や大規模災害からの復興など、その時々の国の政策を実現させるため、特別金利の適用なども用いて利用しやすくしている。

【基本のキ】金利の仕組み|「基準利率」と「特別利率」の違いを理解しよう

そもそも、金利はどのようにして決まるのでしょうか?住宅ローンなどを組む際にも、銀行によって金利が違っていたりしますね。これから、民間金融機関と公庫の金利が決まる仕組みを詳しくみていきましょう。

基準利率とは?

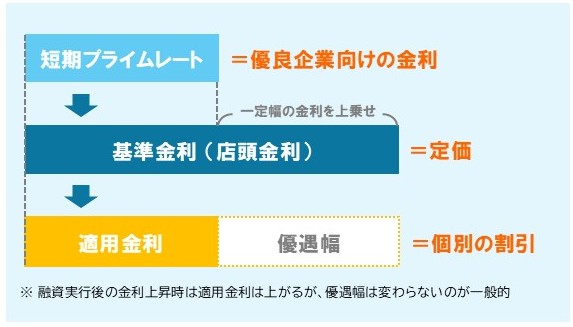

民間金融機関の場合

「基準金利」とは、銀行や金融機関が各種の貸出金利(住宅ローン、企業向け融資など)を設定する際のもとになる金利のことで、簡単に言うと「金利の基準となる値」です。各金融機関のいわば「定価」で、「店頭金利」や「店頭表示金利」と呼ばれているものです。

銀行は融資の金利を決めるとき、以下のように算出します。

実際の適用金利 = 基準金利 - 優遇幅(引下げ幅)

<例>

基準金利 : 2.475%

優遇幅 : ▲1.9%

実際の適用金利 : 0.575%

このように、基準金利はあくまで「定価」で、借りる人が実際に適用される金利は優遇条件などによって下がることが多いです。

優遇条件は、取引相手に応じて個別に決まります。

では、基準金利はどのように決まるのでしょうか?基準金利には変動金利と固定金利がありますが、仕組みは同じです。変動金利は、各金融機関が返済能力を高く評価する企業に対し、期間1年未満でお金を貸す時の金利である短期プライムレートに、一定幅の金利を上乗せして決められています。

一方の長期金利は、10年物国債の利回りを基準に、投資家の将来予測によって決められます。将来の物価や短期金利の推移、金融政策の影響など長期的な予測を反映しているため、景気が良くなれば高くなり、悪くなれば低くなる傾向があります。店頭金利は、変動金利と同じく一定幅の金利が上乗せされています。

日本政策金融公庫の場合

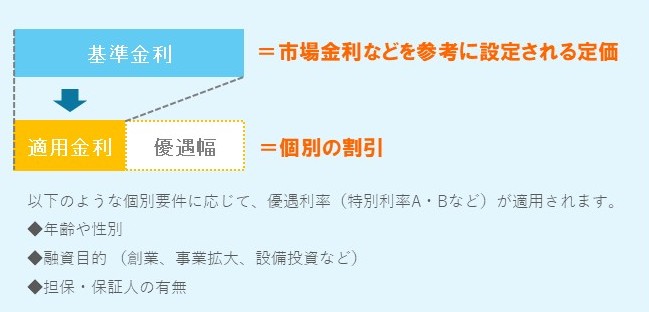

公庫の金利は、「政策金利」と呼ばれるものの一種で、政府の政策目的(中小企業支援、創業支援、農林漁業振興など)を実現するために、できるだけ低い水準に抑えられるよう設定されています。つまり、単に市場の金利動向だけでなく、政府・財務省の方針にも左右されるのが特徴です。

| 要素 | 内容 |

|---|---|

| ① 原資の調達コスト | 公庫は、政府を通じて資金を調達します。信用リスクが極めて低いため、調達コストが安くなります。 |

| ② 政府(財務省)との協議 | 金利は、政府と協議のうえで決められます。市中金利とのバランスを取りつつ、政策目的を考慮して調整されます。 |

| ③ 市場金利との関係 | 完全に独立しているわけではなく、長期国債利回りなどの市場金利の動向を踏まえて見直しが行われます。 |

| ④ 政策的配慮 | 景気悪化や災害時などは、特例的に「特別利率」(例:特利A・特利Bなど)を設定してさらに金利を引き下げる場合があります。 |

なお、金利の見直しは毎月~数か月に一度は行われ、「財政投融資金利(財投金利)」や「国債利回り」の変化を参考に調整されます。

参考:日本政策金融公庫

国民生活事業(主要利率一覧表)|中小企業事業(主要利率一覧表)

特別利率とは?

公庫の特別利率は、創業者の属性や事業の内容など条件に応じて、基準金利よりも低い金利が適用される制度で、特に創業初期の資金負担を軽減できる点が魅力です。

公庫の融資は国の政策と連動していますので、特別利率は単なる金利優遇ではなく「新分野への挑戦」「女性・若者・シニアによる創業」「地方創生」などを支援して安心して事業を立ち上げてもらい、国の政策の実現につなげられるようになっています。

あなたが条件に当てはまれば、有利な金利で借りられる可能性があります。一般的に、個人事業主向けに適用される特別利率はA~Cで、主な条件は以下の通りです。

- 女性の方、35歳未満または55歳以上の方

- 外国人起業活動促進事業における特定外国人起業家の方

- 創業塾や創業セミナーなどを受けて新たに事業を始める方

- 中小企業会計を適用しているまたは適用する予定の方で、自ら事業計画書の策定を行い、認定経営革新等支援機関(税理士、公認会計士、中小企業診断士など)による指導および助言を受けている方

- 地域おこし協力隊の任期2年目以降の方または任期終了後1年以内の方であって、同隊として活動した地域で新たに事業を始める方

- Uターン等により地方で新たに事業を始める方

- 特別利率Aの③に該当する女性の方

- 特別利率Aの③に該当する35歳未満の方

- 特別利率Aの⑤に該当する過疎地域で新たに事業を始める方

- 特別利率Aの⑥に該当する過疎地域で新たに事業を始める方

- 日本ベンチャーキャピタル協会の会員等、中小企業基盤整備機構もしくは産業革新投資機構が出資する投資事業有限責任組合等から出資を受けている方

- 新しい地方経済・生活環境創生交付金を活用した起業支援金の交付決定を受けて新たに事業を始める方

新しい地方経済・生活環境創生交付金を活用した起業支援金および移住支援金の両方の交付決定を受けて新たに事業を始める方

参照:日本政策金融公庫|新規開業・スタートアップ支援資金より

*上記の利率は令和7年11月4日現在のものです。

【目的別】あなたに合うのはコレ!個人事業主におすすめの融資制度4選

個人事業主の方に利用しやすい公庫の融資制度をピックアップしました。起業して間もない方や起業後おおむね5年程度の方は1と2を、それ以外の方は3を、専門性を活かした事業展開をされている方は4をご覧ください。

1. これから開業・開業後すぐの方へ:「新規開業・スタートアップ支援資金」

創業者の多くが利用している、日本政策金融公庫の代表的な融資制度です。「これから開業したい」「開業して間もない」という方だけでなく、開業おおむね7年以内の方でも利用でき、初めての融資に最適です。

原則として、無担保・無保証である点が最大のメリットです。

| 項目 | 内容 |

|---|---|

| 対象者 | 以下のいずれかに該当する方が対象です。 🔷これから新たに事業を始める方 🔷事業開始後おおむね7年以内の方 |

| 融資限度額 | 7,200万円(うち運転資金は4,800万円まで) |

| 金利 | 基準金利:2.30~4.90% *決算が2期未満の方は、原則として0.65%(雇用の拡大を図る場合は0.9%)引下げ |

| 返済期間 | 🔷設備資金:20年以内 🔷運転資金:10年以内 *うち据え置き期間5年以内 |

| 担保・保証人 | 原則不要 |

| 自己資金 | 要件は明記されていませんが、融資希望額の30%程度が望ましいです |

*参照:日本政策金融公庫|新規開業・スタートアップ支援資金

2. 女性・若者・シニアなら絶対チェック:「新規開業・スタートアップ支援資金(女性、若者/シニア起業家支援関連)」

こちらは、女性・若者(35歳未満の男性)・シニア(55歳以上の男性)に対し、新規開業・スタートアップ支援資金の特別利率Aが適用される融資制度です。該当する方は基準利率よりも低い金利で融資を受けられ、技術・ノウハウ等に新規性がみられる方は、さらに金利が下がる可能性もあります。

| 項目 | 内容 |

|---|---|

| 対象者 | 🔷新たに事業を始める方 🔷事業開始後おおむね7年以内の方 上記のいずれかに該当する方で、さらに、以下に当てはまる方 🔷女性 🔷若者(35歳未満の男性) 🔷シニア(55歳以上の男性) |

| 融資限度額 | 7,200万円(うち運転資金は4,800万円まで) |

| 金利 | 特別利率A:1.90~4.50% *決算が2期未満の方は、原則として0.65%(雇用の拡大を図る場合は0.9%)引下げ |

| 返済期間 | 🔷設備資金:20年以内 🔷運転資金:10年以内 *うち据え置き期間5年以内 |

| 担保・保証人 | 原則不要 |

| 自己資金 | 要件は明記されていませんが、融資希望額の30%程度が望ましいです |

*参照:日本政策金融公庫|新規開業・スタートアップ支援資金(女性、若者/シニア起業家支援関連)

3. 事業の運転資金・設備投資に:「一般貸付(普通貸付)」

こちらは、事業を営むほとんどの個人事業主・中小企業が対象になり、幅広い用途に利用できる非常に使い勝手が良い融資制度です。例えば、パソコンを新しいものに入れ替えるなどの設備投資にも利用可能です。

| 項目 | 内容 |

|---|---|

| 融資限度額 | 4,800万円(特定設備資金は7,200万円) |

| 金利 | 基準金利 *返済期間または担保の有無によって個別に決定 |

| 返済期間 | 🔷運転資金5年以内(特に必要な場合7年以内) 🔷設備資金10年以内 *うち据え置き期間 🔷運転資金1年以内 🔷設備資金2年以内 |

| 担保・保証人 | 応相談 |

4. 専門性を活かした事業に:「挑戦支援資本強化特別貸付(資本性ローン)」

こちらは、スタートアップや新事業展開・海外展開・事業再生等に取り組む企業の財務体質強化、ベンチャーキャピタル・民間金融機関などからの資金調達の円滑化を図るために資本性資金を供給する融資制度です。

一言でいうと、新規性や成長性のある事業に取り組む方を対象にした融資制度で、独自のスキルを持つWebデザイナーのような専門職の方も対象になりえます。

借入金でありながら自己資本とみなされる

金融機関の資産査定上は自己資本として扱われるため、追加融資が受けやすくなります。ただし、会計上の扱いは「借入金」です。

業績に応じて金利が変動する

業績に応じて金利が上下するため、低調な時の金利負担を抑えて資金繰りを安定させることが可能です。ただし、業績改善後は返済額が増えるため、将来的な負担が増加する点は注意が必要です。

元金は満期時に一括返済する

元金は最終回の一括払いで、それまでの間は利息のみの支払となります。そのため、月々の資金操り負担を軽減することができます。

公庫の挑戦支援資本強化特別貸付には2種類あり、個人事業主の方に多く利用されるのは国民生活事業のものになります。

| 項目 | 内容 |

|---|---|

| 融資の対象 | 次の1および2を満たす法人または個人企業 1)融資制度 以下の①から⑦までのいずれかの融資程度対象となる方 ①新規開業・スタートアップ支援資金 ②新事業活動促進資金 ③企業再建資金 ④企業活力強化資金 ⑤海外展開・事業再編資金 ⑥事業承継・集約・活性化支援資金 ⑦ソーシャルビジネス支援資金 2)その他条件 次のすべての要件を満たす方 ①地域経済活性化にかかる事業を行うこと。 ②税務申告を1期以上行っている場合、原則として所得税等を完納していること。 |

| 資金の使いみち | 設備資金および運転資金 |

| 融資限度額 | 7,200万円 |

| 返済期間 | 5年1ヵ月以上20年以内 *融資期間中の返済は利息分のみ、元本は最終回に一括返済 |

| 金利 | 0.50%〜3.95% |

| 担保・保証人 | 不要 |

【裏ワザ】まだ下がる!金利をさらに低くする2つの方法

1.担保を提供する

今回ご紹介した融資制度では、一般貸付を除き無担保・無保証人で融資を受けられます。しかしながら、不動産など実物資産を所有されていて、それが担保として認められた場合は、かなり金利を下げることができます。

| 無担保の場合の基準金利 | 3.20~4.70% *特別利率Aはさらに▲0.4% *決算2期未満ならさらに▲0.65% |

| 有担保の場合の基準金利 | 2.20~4.30% *特別利率Aはさらに▲0.4% *決算2期未満ならさらに▲0.65% |

公庫のホームページには担保として認められるものは明記されていませんが、おおむね下記の内容となります。

〇担保として認められる傾向にあるもの

実物資産 = 土地、建物など

×担保として認められにくい傾向にあるもの

金融資産 = 有価証券、保険証券など

2.従業員の賃上げを行う

公庫には、自社従業員の賃上げに取組む方に向けた「賃上げ貸付利率特例制度」があります。賃上げ計画書で給与支払総額を2.5%増やす予定の事業者や、すでに賃上げを実施した事業所が対象となります。

| 対象 | 新たに事業を開始後3ヵ月以上の事業者で、雇用者給与等支給額が2.5%以上増加している、または増加見込みの事業者 |

| 金利 | 各融資制度の利率から-0.5%(貸付日から2年間) *利率の下限は0.3% |

【実践】融資申込から入金まで|たった5つのステップで完了

公庫に融資の申込をするステップは、以下のように大きく5段階に分かれます。

ステップ1:相談・必要書類の作成

まずは、日本政策金融公庫に融資の相談をすることをお勧めいたします。融資申請に必要な書類だけでなく、用意したほうがいい参考資料などのアドバイスももらえます。その後、必要書類の作成に移ります。

| 📞相談方法 🔷相談ダイヤルに電話する 🔷支店に来店(要予約) 🔷Web相談(要予約) 来店相談を希望する場合は、開業予定地に一番近い支店が担当になります。 一番近い支店が分からない場合は、日本政策金融公庫 支店検索から検索できます。 |

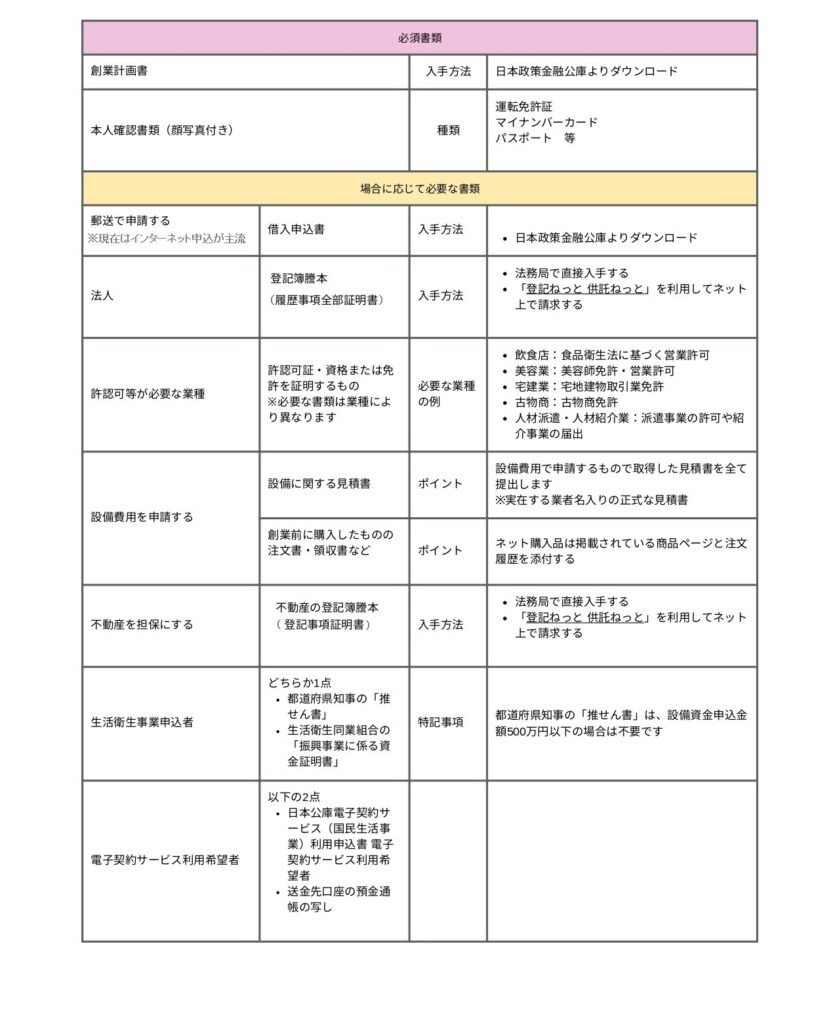

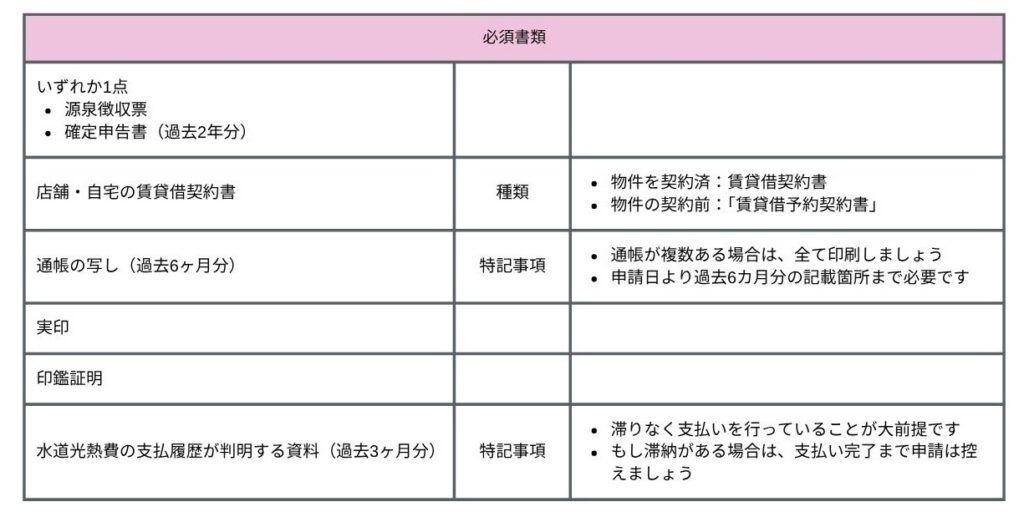

◆必要書類

創業計画書のテンプレートは、日本政策金融公庫 各種書式ダウンロードからダウンロード可能です。

下記の記事では、必要書類と書類準備について詳しく解説していますので、参考にされてください。

ステップ2:申込(オンライン推奨)

| 💻申込方法 🔷インターネット 🔷支店窓口 🔷郵送 現在、インターネット申し込みが主流となっています。 |

ステップ3:面談

日本政策金融公庫の支店で面談が行われます。

面談日は、申込から数日~1週間程度で担当者から電話で連絡が入り、そこで決定します。その後、郵送で面談日に必要な書類などの案内が届きます。

面接時に必要な書類は下記の通りです。

面談でよく聞かれる質問もまとめましたので、併せてお役立てください。

| 質問 | 回答のポイント | 回答例 |

| なぜこの事業を始めようと思ったのですか? | あなたの事業に対する熱意と原体験を伝えてください。 | 子どもの頃からの夢で、15年の勤務で技術と経営を学びました。見た目は可愛いけれど味がいまいちという声を聞き、おしゃれでかわいく、味にもこだわったカフェを開業したいです。 |

| 事業内容を教えてください | 提供する商品・サービスの特徴や価格を説明しましょう。 | ドリンク、ケーキ、軽食を提供するカフェです。「かわいい」をコンセプトにしており、内装やスタッフの制服にもこだわっています。また、お客様の写真撮影サービスも⾏っています。 |

| 業界経験はありますか? | これまでの業界での勤務経験を説明しましょう。 | 飲食業界で15年間勤務してきました。株式会社〇〇コーヒーで〇年間勤務し、そのうち店長を〇年間経験しました。□□株式会社では本部に勤務し、新店舗のオープンから運営まで携わりました。 |

| ⾃⼰資金はどうやって貯めましたか? | 貯蓄期間、毎⽉の貯蓄額など、具体的な方法を説明しましょう。 | 〇年間、毎⽉〇万円を積み立てました。⽬標の1000万円を⽤意できたため、開業に踏み切りました。 |

| ⾃⼰資金以外に、資金調達はどのように考えていますか? | 融資で資金調達を検討していることを伝えましょう。 | ⽇本政策金融公庫の創業融資を利⽤する予定です。⾃⼰資金と合わせて、開業資金は⼗分に確保できる⾒込みです。 |

| 競合との差別化ポイントを教えてください | 他店とは異なる独⾃の強みやサービス内容を説明しましょう。 | インパクトのある「かわいい」ドリンクや軽食を提供する点です。内装やスタッフの制服まで統⼀感のある“かわいい世界観”を徹底し、写真を撮りたくなるような空間を演出しています。 |

| 売上予測の根拠を教えてください | 売上や費⽤、利益などの数字の根拠を具体的に説明することが求められます。 | 通行量データと周辺カフェの実績をもとに、平均客単価〇円、平⽇〇人・休⽇〇人の来店を想定し計算しています。 |

| 返済はどのように⾏いますか?返済の⾒通しは? | 競合の出現、景気変動、人材確保の難しさなど、具体的なリスクを挙げましょう。 | ⽉間の利益から返済額を⼗分に確保できる計画で、無理のない返済スケジュールを立てています。具体的には、融資返済は⽉◯万円を予定しており、利益の中から確実に返済していける⾒通しです。 |

| 事業を始めるにあたって、どのようなリスクが考えられますか? | 競合の出現、景気変動、人材確保の難しさなど、具体的なリスクを挙げましょう。 | 近隣エリアに同様のコンセプトの店舗が出店する可能性があります。また、スタッフの定着率が低い場合、サービス品質に支障をきたす可能性があります。 |

| そのリスクに対して、どのように対応しますか? | 上記のリスクに対する具体的な予防策や、万⼀発⽣した場合の対応策を説明しましょう | 他店では体験できないサービスを提供します。また、働きやすい環境づくりと丁寧な研修体制を整え、スタッフが長く働ける職場を⽬指します。 |

| その他、何かアピールしたいことはありますか? | これまでの質問で伝えきれなかった強みをアピールしましょう | SNSを積極的に活用し、話題性のあるメニューや店内の様子を発信していきます。 ファンを増やし、長く愛される店舗を目指します。 |

◆ダウンロードはこちらをクリック

ステップ4:審査

面談後、提出書類と面談内容を基に審査が行われます。

必要に応じて、実際に開業予定地の確認(実地確認)が行われることもあります。この場合は事前に連絡がありますので、実施前に準備することが可能です。

審査結果は約1~2週間で電話で通知されます。可決の場合、まれに郵送で契約書類とともに結果通知が送付されることがあります。

審査で否決になった場合でも、半年後に公庫に再申請するなど対処法があります。原因をつきとめ、次の一手を考えましょう。

原因がわからない場合や、どの融資なら審査に通る可能性が高いのかを知りたい場合は、税理士や認定支援機関など専門家のサポートを受けることをおすすめします。

ステップ5:契約・融資実行(入金)

提出書類に不備がなければ、郵送後1週間程度で指定の口座へ振込手数料が差し引かれて振り込まれます。

【不安解消】日本政策金融公庫の融資に関するQ&A

赤字決算という事実だけでなく、今後の事業計画に説得力があれば借入は十分可能です。不安な場合は、税理士・公認会計士・認定支援機関など融資の専門家に相談することをおすすめします。

公庫には自己資金の明確な要件はありませんが、多いほど審査に有利です。融資額は自己資金の約3倍が目安で、弊社コマサポでは融資希望額の30%程度の準備を推奨しています。

必須ではありませんが、専門家が作成する事業計画書は信頼性が高く、審査がスムーズに進む可能性が高まります。

まとめ:最適な融資制度を選んで、事業を加速させよう

日本政策金融公庫は、低金利かつ無担保・無保証人で融資を受けられ、個人事業主にとって心強い味方ですね。創業間もないときや、年齢・性別によっては民間金融機関にはない優遇金利で融資を受けることができます。

この記事を読まれたのち、ぜひ行動に移ってみてください。具体的に動き出してみると、ご自身の事業計画の強みや不足していることが見えてきます。

1. 公庫のサイトで、今日紹介した制度の最新情報をもう一度確認する。

2. 自分の事業計画を「創業計画書」のフォーマットに書き出してみる。

3. 最寄りの支店に電話で相談の予約をしてみる。

あなたの事業に適用される優遇金利があるかが知りたい場合は、ぜひ弊社コマサポの無料相談にお気軽にご連絡ください。公庫の各種融資に通じており、財務面に強みがあるスタッフがあなたの夢の実現のお手伝いをいたします。

| 👑日本政策金融公庫の創業融資に強い 通常、公庫の創業融資が通る確率は1~2割とも言われていますが、駒田会計事務所では、通過率90%以上の実績でフルサポートいたします。 👑成功報酬型で安心。最短三週間のスピード対応! 成功報酬型なので、安心してご依頼ください。万が一、融資が通らなかった場合には、成功報酬は発生しません。 公庫での面談がご不安の方には、面談時の同席サポートもしております。 👑会社設立や税務会計もまとめてワンストップで提供いたします! 会社設立や税理士顧問、許認可の申請など、ご要望に応じて創業時に必要なサービスをまとめて提供いたします。弊社は税理士・会計事務所であり、司法書士・社会保険労務士・弁護士・行政書士など、経験豊富なパートナーと共に、ワンストップで対応いたします。 |

創業者の皆様は「必ずこの事業を成功させたい!」という熱い思いで、弊社に相談に来られます。このお気持ちに応えるため、私どもは、事業計画を初めて作成されるお客様でも、丁寧に一つ一つ確認しながら、一緒に事業計画書の作成や創業融資の申請をサポートいたします。

そして、お客様のビジネスが成功するために、創業融資、会社設立、経理、税務申告など、創業者に必要なサポートをさせていただいております。

まずは創業・起業のこと、融資に関することなどお気軽にご相談ください。お客様にとって最適なアドバイスをさせていただきます。

駒田会計事務所【コマサポ】

代表 駒田裕次郎 税理士・公認会計士・認定支援機関