日本政策金融公庫の融資が「厳しい」と聞き、不安なあなたへ

「日本政策金融公庫の創業融資は厳しいらしい」

そんな言葉を目にして、

「自分の事業計画で本当に大丈夫だろうか…」

「もし審査に落ちたら、もう打つ手はないのでは…」

と、不安を感じていませんか。

創業前後は、将来への期待と同時に、

お金に対する不安が一気に押し寄せる時期です。

融資が通るかどうかで、事業のスタートそのものが左右されるとなれば、

慎重になるのは当然でしょう。

結論からお伝えすると、

「厳しい」と言われるのには理由があります。

しかし、日本政策金融公庫の審査ポイントを正しく理解し、

必要な準備をきちんと行えば、

創業融資を受けられる可能性は十分にあります。

この記事では、

なぜ「厳しい」と言われるのか、

審査に落ちやすい人の特徴、

そして通過率を上げるために今日からできる具体策を、

創業融資支援の実務目線で解説します。

🔹日本政策金融公庫の創業融資が「厳しい」と言われる理由

🔹審査に落ちやすい人の5つの共通点

🔹審査通過率を上げるために準備すべき7つのポイント

🔹面談で「厳しい」と言われた場合の具体的な対処法

🔹万が一、審査に落ちた場合の次の選択肢

| 監修: 駒田 裕次郎 駒田会計事務所【コマサポ】代表 | ||

| 【来歴】大手監査法人の経験を活かし、創業支援・補助金サポートを中心とする「駒田会計事務所」を東京・渋谷に設立。資金調達や事業計画の作成、税務や経営相談まで顧客に寄り添うきめ細やかなサポートを提供。 【実績】創業融資・補助金の支援実績は、累計3,000件以上(2025年1月末現在) 【所有資格】公認会計士・税理士・認定支援機関 |  | |

| 「一人ひとりの起業家の成功を願い、日本の未来を明るくする」をモットーに、日々奔走。 | ||

目次

- 日本政策金融公庫の融資が「厳しい」と聞き、不安なあなたへ

- そもそも日本政策金融公庫は本当に「厳しい」のか?噂の真相をデータで解明

- 日本政策金融公庫の審査が「厳しい」と言われる5つの理由

- 【最重要】審査通過率を劇的に上げる!今日からできる7つの必須対策

- 融資の成否を分ける「面談」完全攻略ガイド

- 残念ながら…審査に落ちてしまう人の5つの共通点

- 万が一、審査に落ちてしまったら?次に繋げる3つのアクション

- まとめ:不安を自信に変え、夢への一歩を踏み出そう

創業融資の結果は、準備段階でほぼ決まると言っても過言ではありません。

不安が残る場合は、申請前に一度立ち止まることも大切です。

コマサポでは創業融資のご相談を承っております。お気軽にご連絡ください。

そもそも日本政策金融公庫は本当に「厳しい」のか?噂の真相をデータで解明

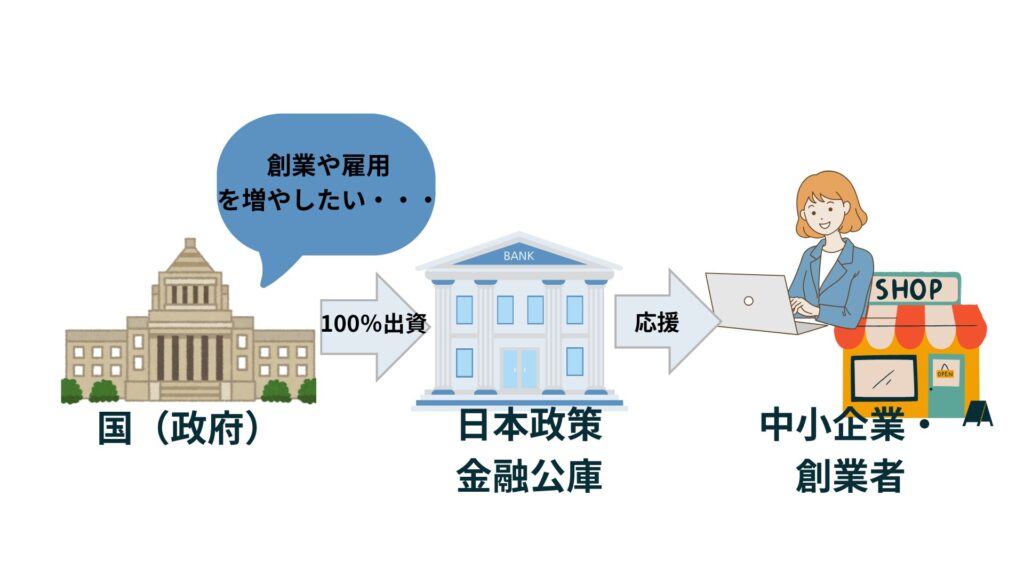

「日本政策金融公庫=厳しい」というイメージを持つ方は多いですが、

そもそも日本政策金融公庫は、創業者や中小企業を支援するための公的金融機関です。

民間金融機関がリスクを取りにくい創業期にこそ、

資金供給を行う役割を担っています。

【民間金融機関と日本政策金融公庫の違い】

| 日本政策金融公庫 | 民間金融機関 (銀行・信用金庫など) | |

| 目的 | 創業期や、中・小規模事業者への支援 | 自社の利益追求 |

| 創業融資 | 積極的 | 消極的 |

| 金利 | 比較的低金利 | 普通 |

| 担保・保証人 | 無担保・無保証も可能 | 原則必要 |

また、日本政策金融公庫が実施している「新規開業実態調査」は、

創業者の資金調達状況や開業時の実態を把握するための調査です。

この調査からも、日本政策金融公庫が

創業期の事業者にとって、重要な資金調達の選択肢として位置づけられていることが分かります。

そのため、「日本政策金融公庫は厳しすぎて通らない」というイメージだけで、

最初から選択肢から外してしまうのは、必ずしも適切とは言えません。

つまり、過度に恐れる必要はありません。

では、なぜ「厳しい」と言われるのか。

次の章で、その理由を具体的に見ていきましょう。

日本政策金融公庫の審査が「厳しい」と言われる5つの理由

「厳しい」という印象は、漠然としたものではなく、

いくつかの明確な理由から生まれています。

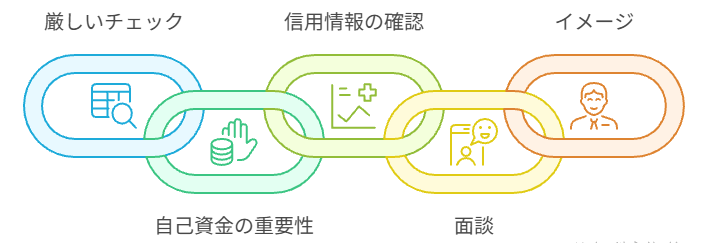

理由1:事業計画の甘さを厳しくチェックされるから

日本政策金融公庫の審査では、

情熱や想いだけでなく、

事業が継続できるかどうかを数字で確認されます。

売上の根拠が曖昧、

利益が出る仕組みが説明できない計画は、

評価されにくいのが実情です。

理由2:自己資金の重要性が高いから

自己資金は、単なる資金の一部ではなく「創業への本気度」を測る重要な指標です。

自己資金がほとんどない場合、

「リスクをすべて金融機関に押し付けている」と判断され、

審査が厳しくなりやすくなります。

理由3:個人の信用情報を必ず確認されるから

税金や社会保険料の滞納、クレジットカードやローンの延滞履歴などは、

必ず信用情報として確認されます。

「事業とは関係ないだろう」と思っていても、

個人の信用=返済姿勢と見なされる点は注意が必要です。

理由4:面談での受け答えが論理的でないと評価されないから

事業内容を、自分の言葉で分かりやすく説明できるかも重要です。

- 計画書に書いてあることを理解していない

- 説明がぶれる

上記のような場合、事業遂行能力を疑われることがあります。

理由5:公的機関ゆえの「お役所仕事」的なイメージがあるから

必要書類が多い、手続きが細かいと感じる方も多く、

それが「厳しい」という印象につながっています。

【最重要】審査通過率を劇的に上げる!今日からできる7つの必須対策

ここからが、重要な箇所です。一つずつ実行することで、審査通過率は確実に高まります。

文末の融資申請前・最終確認チェックリストについてもご活用ください。

対策1:「創業計画書」の精度をとことん高める

創業計画書は創業融資を成功させるためには最も重要な書類です。

審査担当者は、実現可能性を重視しています。

創業の動機:なぜこの事業なのか?経験との一貫性を示す

これまでの経歴やスキルが、

どのように事業に活かされるのかを具体的に説明しましょう。

取扱商品・サービス:強みと独自性を明確にする

競合と比べたときの違いを感覚ではなく数値や事実で示すことが重要です。

売上・資金計画:希望的観測ではなく「堅実な」数字を示す

売上は「客単価 × 客数」など、

計算根拠を説明できる形で示しましょう。

詳しくは、創業計画書について記載している記事をご参照ください。

対策2:希望額の3割の自己資金を準備する

自己資金は、希望額の30%程度が一つの目安です。

見せ金はすぐに見抜かれ、

逆に信頼を失うため絶対に避けましょう。

対策3:個人の信用情報をクリーンにしておく

CIC・JICCなどで、事前に自分の信用情報を確認しておくことが重要です。

問題がある場合は、早めに対策を考えましょう。

信用情報の確認方法など、こちらの記事で解説しています。

対策4:専門家(税理士など)のサポートを受ける

第三者の視点を入れることで、計画の甘さや矛盾に気づきやすくなります。

税理士、公認会計士や認定支援機関など専門家の活用も有効です。

対策5:面談の「想定問答集」を作成し、練習を重ねる

面談は事前の準備でほぼ決まります。

後ほど詳しく解説します。

対策6:日本政策金融公庫の支店担当者と事前に相談する

事前相談を行うことで、必要書類や注意点を把握でき、申請後のミスマッチを防げます。

対策7:事業に必要な許認可は先に取得しておく

許認可が未取得だと、「まだ事業を始められない」と判断され、融資が止まってしまう可能性があります。

事前に取得しておきましょう。

【チェックリスト】融資申請前・最終確認チェックリスト

✔️申請前に「YES」になっているか確認しましょう

① 創業計画書・事業内容

| チェック項目 | 確認 |

|---|---|

| 創業の動機を、これまでの経験・経歴と結びつけて説明できる | □ |

| 取扱商品・サービスを、専門用語を使わず説明できる | □ |

| 競合と比べた自社の強み・優位性が明確になっている | □ |

| なぜこの事業で利益が出るのかを、数字とストーリーで説明できる | □ |

② 売上・資金計画

| チェック項目 | 確認 |

|---|---|

| 売上予測に根拠(客単価×客数など)がある | □ |

| 希望的観測ではなく、保守的な数字で計画を立てている | □ |

| 借入金の使い道が具体的に整理されている | □ |

| 生活費や私的支出が、事業資金と混同されていない | □ |

| 毎月の返済額を無理なく支払える見込みがある | □ |

③ 自己資金

| チェック項目 | 確認 |

|---|---|

| 借入希望額の10~30%以上の自己資金を準備している | □ |

| 自己資金の出どころを、通帳などで説明できる | □ |

| 見せ金ではなく、コツコツ貯めた履歴がある | □ |

④ 信用情報

| チェック項目 | 確認 |

|---|---|

| クレジットカードやローンの延滞履歴がない | □ |

| 税金・社会保険料・公共料金の未納がない | □ |

| 借入状況(カードローン・住宅ローン等)を正確に把握している | □ |

| 面談で聞かれても、隠さず正直に説明できる | □ |

⑤ 面談対策

| チェック項目 | 確認 |

|---|---|

| 事業内容を自分の言葉で説明できる | □ |

| 「なぜこの事業をやるのか」「なぜ今なのか」を説明できる | □ |

| 面談で聞かれやすい質問の想定問答を準備している | □ |

| 計画書の内容と、面談での説明が一致している | □ |

⑥ 申請・手続き面

| チェック項目 | 確認 |

|---|---|

| 必要書類をすべて把握・準備している | □ |

| 事業に必要な許認可を取得済み、または取得予定が明確 | □ |

| 日本政策金融公庫の事前相談を活用している(または検討している) | □ |

このチェックで不安が残った項目がある場合は、

日本政策金融公庫の創業融資に特化したコマサポで、一度整理してみるのがおすすめです。

融資の成否を分ける「面談」完全攻略ガイド

もしも面談の最中に「融資は厳しい」と言われたら…

その場で落ち込まず、必ず理由を確認しましょう。

借入額が多いなど、

条件調整で対応できるケースもあります。

たとえば、

- 借入希望額が事業規模に対して大きすぎる

- 売上計画がやや楽観的に見える

- 自己資金とのバランスが合っていない

といった理由であれば、

借入額を減らす・返済期間を調整する・計画を修正するなど、

条件面での譲歩や見直しによって、前向きに進められる可能性があります。

理由を確認せずに

「やはりダメなんですね・・・」と話を終えてしまうと、

修正すれば通ったかもしれないチャンスを逃してしまうことにもなりかねません。

こうしたやり取りをスムーズに行うためにも、

面談の時点で「厳しい」と言われない準備をしておくことが何より重要です。

創業計画書の内容や数字の妥当性、

借入額の設定、

面談での受け答え――

これらを事前に専門家の視点でチェックしておけば、

面談で指摘されやすいポイントをあらかじめ潰すことができます。

「面談でどう答えればいいか分からない」

「どこを直せば現実的な計画になるのか不安」

そう感じる場合は、

申請前の段階で専門家のサポートを受け、対策を講じておくことが、結果的に最短ルートになります。

面談で必ず聞かれる質問と注意点

定番の質問と、審査官が納得する回答のポイントを解説します。

1. 経歴について

🔷 これまでの経歴や、自慢できる実績・業績を問われます。

2. ビジネスモデルについて

🔷「誰に・何を・どのように売るのか」という具体的な商品・サービス内容を問われます。

3. 自己資金について

🔷通帳などの根拠資料を基に、どのように貯めたのかを確認されます。

4. 借入金の有無について

🔷 個人のカードローン、住宅ローン、車のローン、リボ払いの状況などが聞かれます。

5. あなた(自社)の強みについて

🔷同業他社と比較して優れている部分、顧客にとっての魅力は何かを問われます。

6. 収支予測の根拠について

🔷計画書に書かれた売上や利益の数値が、なぜ達成可能と言えるのかを問われます。

面談についての詳しい記事もご参照ください。

服装・持ち物・当日の立ち居振る舞いのポイント

スーツ必須ではありませんが、清潔感と誠実さは非常に重要なポイントとなります。

こちらの記事で当日の服装について詳しく解説しています。

ぜひ面談前にご一読ください。

残念ながら…審査に落ちてしまう人の5つの共通点

まずは、【審査に通りやすい人/落ちやすい人 比較表】をチェックしましょう。

| 項目 | 審査に通りやすい人 | 審査に落ちやすい人 |

|---|---|---|

| 事業計画書 | 売上・利益の根拠が明確で、現実的な計画 | 内容が抽象的で、数字の根拠が弱い |

| 創業の動機 | 経験・経歴と事業内容に一貫性がある | 「なんとなく」「流行っていそう」など曖昧 |

| 自己資金 | コツコツ貯めた履歴があり、出どころが明確 | ほとんどない/直前に入金された形跡がある |

| 借入希望額 | 必要最低限で、根拠を説明できる | 事業規模に対して過大 |

| 資金の使い道 | 設備資金・運転資金など内訳が具体的 | 「開業資金一式」など曖昧 |

| 面談での受け答え | 計画書と説明内容が一致している | 計画書の内容と発言が食い違う |

| 説明の仕方 | 誰にでも分かる平易な言葉で説明できる | 専門用語が多く分かりにくい |

| 信用情報 | 不利な情報も正直に説明する | 延滞・滞納を隠そうとする |

| 準備状況 | 想定問答を準備し、落ち着いて対応 | 事前準備が不十分で場当たり的 |

| 姿勢・印象 | 自分の事業として責任感が伝わる | 他人任せで当事者意識が弱い |

日本政策金融公庫の審査では、

「特別に優れているか」よりも、

準備が整っていて、無理のない計画かどうかが重視されます。

審査に落ちやすい人5つの共通点

- 書類に不備や矛盾が多い

- 事業を他人任せにしている

- 面談と計画書の内容が違う

- 資金の使い道が曖昧

- 過去の金融事故を正直に話さない

1. 書類に不備や矛盾が多い

提出書類の数字や内容に食い違いがあると、

「計画自体が十分に整理されていない」

「確認不足ではないか」

と判断されやすくなります。

小さな不備でも、積み重なると評価に大きく影響します。

2. 事業について他人任せで、熱意が感じられない

「税理士に作ってもらいました」「よく分かりません」といった姿勢は、

事業への当事者意識が低いと受け取られがちです。

最終的に事業を動かすのは自分自身であることが重視されます。

3. 面談での発言と計画書の内容が違う

計画書に書いてあることと、面談での説明が食い違うと

「内容を理解していない」

「場当たり的に答えている」

という印象を与えてしまいます。

一貫性のなさは、事業の実行力に疑問を持たれる原因になります。

4. 資金の使い道が曖昧(生活費など)

「開業資金一式」「当面の生活費」など、使途が不明確な場合、

資金管理能力に不安があると判断されやすくなります。

事業資金と私的支出は、明確に区別して説明する必要があります。

5. 過去の金融事故などを正直に話さない

税金の滞納やローン延滞などは、信用情報で必ず確認されます。

隠したりごまかしたりすると、内容そのものよりも「信用できない」という評価につながります。

万が一、審査に落ちてしまったら?次に繋げる3つのアクション

日本政策金融公庫の創業融資は、

一度審査に落ちたからといってすべてが終わるわけではありません。

大切なのは、「なぜダメだったのか」を整理し、次につなげる行動を取ることです。

- 落ちた理由を可能な限りヒアリングする

- 計画を練り直し、半年後の再申請を目指す

- 他の資金調達方法を検討する

審査に落ちた経験は、決して無駄にはなりません。

むしろ、事業計画や資金計画を見直す貴重な機会と捉えることができます。

一人で抱え込まず、

「次にどう動くべきか」を整理しながら、着実に前へ進んでいきましょう。

まとめ:不安を自信に変え、夢への一歩を踏み出そう

日本政策金融公庫の創業融資で「厳しい」と言われるかどうかは、

運やタイミングではなく、事前準備がどこまでできているかで大きく変わります。

この記事で解説してきた中で、特に重要なポイントは次のとおりです。

- 創業計画書の精度を高める

- 自己資金を準備する

- 信用情報を整える

- 面談対策を徹底する

- 専門家の力を借りる

日本政策金融公庫の融資は、

落とすための審査ではなく、事業の成功を後押しするためのものです。

適切な準備ができていれば、

それはそのまま、あなた自身と事業の価値を証明する最大の武器になります。

「自分の場合、どこが弱いのか分からない」

「この準備で本当に大丈夫か不安」

そんなときは、一度立ち止まって、専門家と一緒に整理してみることも一つの選択です。

| 🚩創業融資の申請サポートは【コマサポ】🚩 |

| 👑日本政策金融公庫の創業融資に強い 通常、公庫の創業融資が通る確率は1~2割とも言われていますが、駒田会計事務所では、通過率90%以上の実績でフルサポートいたします。 👑成功報酬型で安心。最短三週間のスピード対応! 成功報酬型なので、安心してご依頼ください。万が一、融資が通らなかった場合には、成功報酬は発生しません。 公庫での面談がご不安の方には、面談時の同席サポートもしております。 👑会社設立や税務会計もまとめてワンストップで提供いたします! 会社設立や税理士顧問、許認可の申請など、ご要望に応じて創業時に必要なサービスをまとめて提供いたします。弊社は税理士・会計事務所であり、司法書士・社会保険労務士・弁護士・行政書士など、経験豊富なパートナーと共に、ワンストップで対応いたします。 |

創業者の皆様は「必ずこの事業を成功させたい!」という熱い思いで、弊社に相談に来られます。このお気持ちに応えるため、私どもは、事業計画を初めて作成されるお客様でも、丁寧に一つ一つ確認しながら、一緒に事業計画書の作成や創業融資の申請をサポートいたします。

そして、お客様のビジネスが成功するために、創業融資、会社設立、経理、税務申告など、創業者に必要なサポートをさせていただいております。

まずは創業・起業のこと、融資に関することなどお気軽にご相談ください。お客様にとって最適なアドバイスをさせていただきます。

駒田会計事務所【コマサポ】

代表 駒田裕次郎 税理士・公認会計士・認定支援機関