起業を考えたときに、多くの方が直面するのが「創業融資は受けた方が良いのか?」という悩みです。自己資金だけでスタートした方が安全なのか、それとも借入をしてでも大きく始めるべきなのか――。不安や迷いを抱えるのは当然のことです。

結論からいえば、事業の成功確率を高めたいなら、創業融資は積極的に検討すべきです。手元資金を温存し、精神的にも経営的にも余裕を持てることは、起業初期において大きな武器となります。しかも、創業期は「実績がなくても挑戦できる特別なタイミング」であり、公的支援を受けやすい絶好のチャンスでもあります。

ただし、すべてのケースで融資が正解というわけではありません。利益率が極めて高い小規模ビジネスや、副業レベルで始めたい場合には、融資を受けない選択肢が適していることもあります。

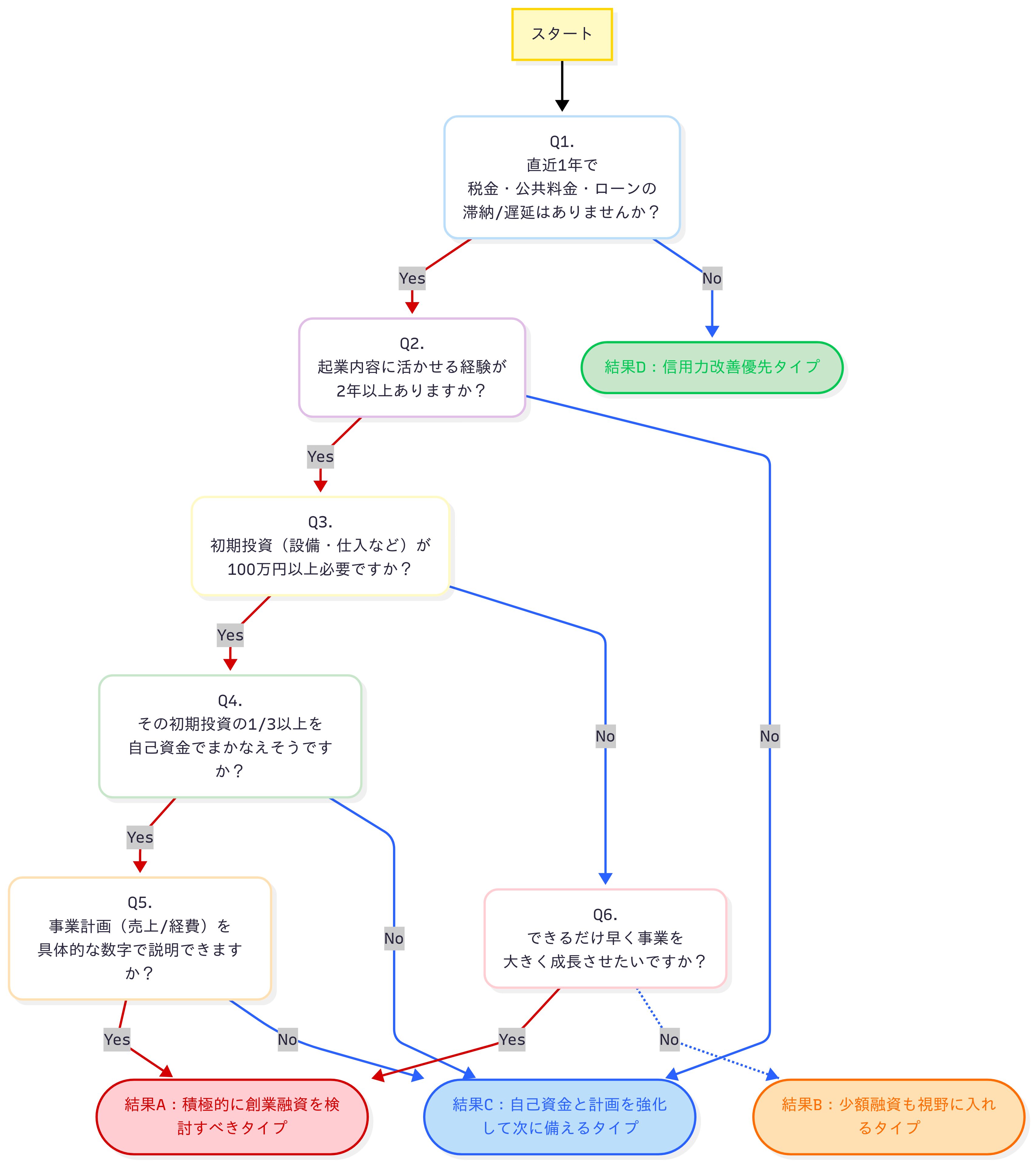

今回の記事では、創業融資のメリット・デメリットを専門家の視点からわかりやすく解説し、さらに「あなたの場合は受けるべきかどうか」を簡単に診断できるフローチャートもご用意しました。

読み終えるころには、融資を受けるかどうかを“迷いなく判断できる自信”を持っていただけることと思います。

⬜創業融資を受けるべきかどうか、自分に合った判断軸がつかめる

⬜フローチャートで、今のあなたに最適な資金戦略がすぐにわかる

⬜メリット・デメリットが整理され、創業融資を“武器”として使う考え方が理解できる

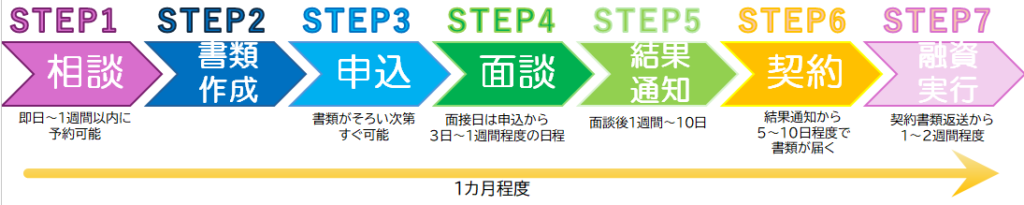

⬜融資の流れを7ステップで解説

⬜融資の審査で重視される5つのポイントを解説

監修:駒田 裕次郎

駒田会計事務所【コマサポ】代表

【来歴】大手監査法人の経験を活かし、創業支援・補助金サポートを中心とする「駒田会計事務所」を東京・渋谷に設立。資金調達や事業計画の作成、税務や経営相談まで顧客に寄り添うきめ細やかなサポートを提供。

【実績】創業融資・補助金の支援実績は、累計3,000件以上(2025年1月末現在)

【所有資格】公認会計士・税理士・認定支援機関

「一人ひとりの起業家の成功を願い、日本の未来を明るくする」をモットーに、日々奔走。

目次

創業融資は、受けることで成功確率を高められる一方、準備不足のままではリスクにもなり得ます。

大切なのは、自分の状況に合った判断基準と確かな計画を持つことです。

私たち 駒田会計事務所【コマサポ】 は、創業融資や補助金申請のサポートを数多く手掛けてきました。

融資の専門家が、計画の見直しから金融機関対応までをトータルで支援し、あなたに合った最適な融資戦略を提案します。

安心して一歩を踏み出せるように、まずはお気軽にご相談ください。

【結論💡】創業融資は「事業の成功確率を高めたい」なら受けるべき

起業を目前に控えると、「自己資金だけで始めるべきか、それとも借入をしてでも余裕を持たせるべきか」と悩む方は少なくありません。

起業を目前に控えると、「自己資金だけで始めるべきか、それとも借入をしてでも余裕を持たせるべきか」と悩む方は少なくありません。

専門家の立場から結論をお伝えすると、事業の成功確率を高めたいなら、創業融資は積極的に検討すべきです。

その最大の理由は、💡手元にキャッシュを残せることが、経営者の精神的安定と経営判断の余裕につながるからです。自己資金をすべて投下してしまうと、不測の事態への備えや追加投資の機会を失いかねません。逆に、資金に余裕があれば、落ち着いて事業運営に集中できます。

さらに、創業融資には大きな特徴があります。それは、💡創業前(実績がない段階)にしか利用できない特別なチャンスだということです。事業が始まった後は、必ず「実績」を問われますが、創業時だけは計画そのものを評価してもらえる希少なタイミングなのです。

もちろん、すべてのケースで融資が必要というわけではありません。

例えば、利益率が極めて高いビジネスや、副業レベルの小規模スタートの場合は、あえて融資を受けない選択肢も合理的です。

では、ここからは簡単な診断でチェックしてみましょう。

【簡単診断でチェック!】

1分でわかる!あなたは創業融資を受けるべき?フローチャート診断

創業融資は、起業家にとって大きな武器になる一方、準備状況や信用力によって最適なタイミングや金額は異なります。また、全てのケースで融資が最適とは限りません。利益率が高い小規模ビジネスや副業レベルの開業では、自己資金だけで始める方が良い場合もあります。

そこで本章では、あなたが「創業融資を受けるべきかどうか」を簡単にチェックできる フローチャート診断 をご用意しました。

Yes/Noで答えるだけで、自分がどのタイプに当てはまるのかをすぐに確認できます。

この診断はあくまで目安ですが、結果をきっかけに「なぜ自分はこのタイプなのか?」を意識しながら、続く「メリット・デメリット解説」を読むと、より理解が深まります。

診断結果

結果A:積極的に創業融資を検討すべきタイプ

➡️自己資金・事業計画・信用力のバランスが整っており、融資を活用することで成長スピードを加速できます。準備が整っている今こそ、積極的に創業融資を検討すべき段階です。

結果B:少額融資も視野に入れるタイプ

➡️準備は進んでいるものの、まだ大規模融資には早い段階です。少額の融資で実績を積み、金融機関との信頼関係を築くのが現実的。無理に大きな借入を目指すより、着実にステップを踏むことが成功につながります。

結果C:自己資金と計画を強化して次に備えるタイプ

➡️自己資金や事業計画が不十分な状態です。無理に融資を狙うより、まずは計画をブラッシュアップし、資金を積み増す準備が必要です。

【👇もっと詳しく】

自己資金や事業計画がまだ十分ではない段階です。この場合は、まず経費の無駄を洗い出して削減し、事業計画を丁寧にブラッシュアップすることが重要です。あわせて、自己資金を増やすための貯蓄計画を立てることも欠かせません。

特に自己資金が不足しているケースでは、数値の根拠やリスクシナリオを明確に盛り込んだ、より精密な事業計画書を準備することで、融資申請成功率を高められるでしょう。

結果D:信用力改善優先タイプ

➡️滞納や信用情報に課題があるケース。まずは信用情報の改善を最優先とし、その後に融資申請を検討しましょう。

【👇もっと詳しく】

直近1年以内に税金や公共料金、ローンなどの滞納や遅延がある場合は、まず信用力の改善を最優先にすべきです。信用情報とは、クレジットカード、分割払い、ローン契約の履歴や支払い状況を記録した客観的なデータのこと。延滞や未納があれば「信用情報に傷がある」とみなされ、融資審査で不利になります。

ただし、これらの情報は返済完了後、一定期間が経過すれば削除されます。したがって、信用情報に問題があっても、記録がクリアになるまで待ってから申請すれば、融資を受けられる可能性は十分にあります。なお、信用情報は自分自身で確認することも可能です。

あなたがどのタイプに当てはまったとしても、創業融資の活用は「事業を加速させる武器」になり得ます。ただし、メリットと同時にリスクもあるため、正しく理解したうえで判断することが大切です。

次の章からは、創業融資のメリットとデメリット を分かりやすく比較しながら解説します。ここを押さえておけば、「受けるべきかどうか」の判断に、さらに確かな自信が持てるはずです。

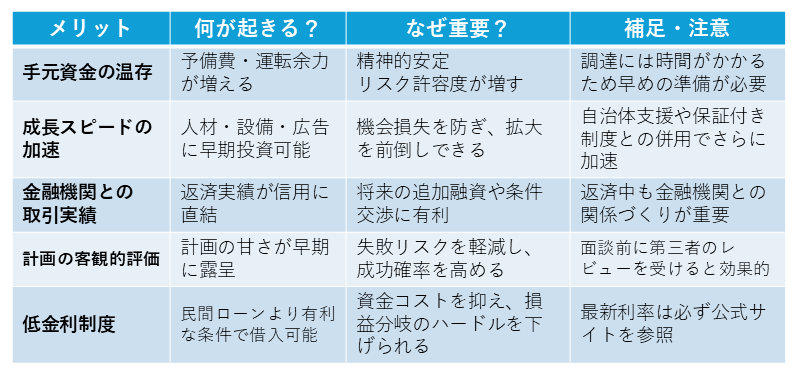

創業融資のメリット5選|事業の成長を加速させる理由

創業融資は「資金を借りられる」という表面的な効果だけでなく、起業家にとって大きな戦略的メリットがあります。ここでは以下の表にある代表的な5つを取り上げ、それぞれがなぜ重要なのかを解説します。

【メリット1】手元資金の温存による「精神的安定」と「リスク許容度」の向上

自己資金をすべて投下してしまうと、不測の事態に対応できないリスクが高まります。たとえば、想定外の出費や追加投資の必要が生じた際、資金が尽きてしまえば打つ手がなくなります。さらに、⚠️資金調達は審査や手続きに時間がかかるため、資金繰りが悪化してからでは間に合わないケースも少なくありません。

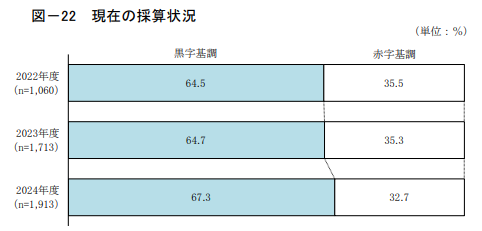

参考に、日本政策金融公庫が2024年に行った新規開業実態調査では、事業開始後1年以内に黒字基調となった企業は全体の約65%にとどまっています。裏を返せば、約35%は赤字が続いている状況であり、予想以上に資金繰りに苦労するケースが少なくありません。

参考に、日本政策金融公庫が2024年に行った新規開業実態調査では、事業開始後1年以内に黒字基調となった企業は全体の約65%にとどまっています。裏を返せば、約35%は赤字が続いている状況であり、予想以上に資金繰りに苦労するケースが少なくありません。

創業融資を活用して手元にキャッシュを残しておけば、予備費や運転資金の余力が増え、万一のトラブルにも落ち着いて対応できます。その結果、経営者は心の余裕を確保しながら、焦らず事業に専念できるという大きなメリットを享受できます。

また、⚠️会計上は黒字でも現金不足で倒産してしまう「黒字倒産」は、中小企業や創業期に特に多いリスクです。手元資金の余裕を持たせることは、こうしたリスクを回避し、経営の持続可能性を高めるうえで欠かせません。

【メリット2】事業の成長スピードが圧倒的に加速する

自己資金のみで事業を進める場合、設備投資や人材採用、広告宣伝といった成長のための支出はどうしても後回しになりがちです。その結果、⚠️本来なら早期に獲得できた顧客を逃し、売上機会を失うリスクがあります。

一方、創業融資を活用すれば、必要な投資をスタート段階から計画的に実行できます。たとえば、店舗開業であれば内装や設備を一度に整えられるため短期間で顧客を呼び込めますし、ITサービスであれば広告を早期に打つことで競合よりも速く市場を獲得できる可能性が高まります。

この「タイミングを逃さない」ことが、事業の拡大において極めて重要です。実際に、初期投資を抑えすぎて市場参入が遅れた結果、競合にシェアを奪われてしまうケースも珍しくありません。

さらに、創業融資は単独で利用するだけでなく、信用保証協会付き制度融資や自治体の創業支援制度と組み合わせることも可能です。👑複数の制度を併用することで、より大きな資金を早期に調達でき、成長スピードを一層加速することにつながります。

【メリット3】金融機関との取引実績が作れる

創業期に融資を受け、計画どおりに返済を続けていくことは、それ自体が大きな信用になります。金融機関にとっては「この経営者は約束を守れる」という実績となり、将来の追加融資や金利・条件交渉で有利に働きます。

創業期に融資を受け、計画どおりに返済を続けていくことは、それ自体が大きな信用になります。金融機関にとっては「この経営者は約束を守れる」という実績となり、将来の追加融資や金利・条件交渉で有利に働きます。

特に創業直後は、売上実績や決算書といった判断材料が乏しいため、「最初の融資実績」=信用の土台となります。逆に、この機会を逃して融資実績がまったくないままでは、後から大きな投資をしたいと考えても資金調達のハードルは高くなりがちです。

さらに、創業融資をきっかけに信用保証協会付き制度融資や自治体支援と併用すれば、複数の金融機関や行政機関との関わりが生まれます。これもまた、将来的な信用力を高める有効な手段となります。

取引実績は一度積み上げれば継続的に効果を発揮します。小さな融資からでも構いません。まずは「しっかり借りて、きちんと返す」実績を作ることが、経営者としての次のステージにつながるのです。

【メリット4】事業計画の客観的な評価が受けられる

創業融資を申し込むときには、必ず事業計画を提出し、金融機関の審査を受けることになります。これは単なる「融資のためのハードル」ではなく、自分の計画を専門家の視点から客観的にチェックしてもらえる貴重な機会です。

創業融資を申し込むときには、必ず事業計画を提出し、金融機関の審査を受けることになります。これは単なる「融資のためのハードル」ではなく、自分の計画を専門家の視点から客観的にチェックしてもらえる貴重な機会です。

金融機関は、売上予測の根拠や経費の見積もりに甘さがないか、返済計画が現実的かを厳しく見ています。そのため、計画の不備や想定不足があれば、この段階で早期に露呈し、改善点を明確にすることができます。結果的に、融資が通るかどうか以前に、事業の成功確率そのものを高めるチャンスとなるのです。

特に創業期は、自分のアイデアや情熱に偏って計画が「夢物語」になりがちです。第三者の視点で現実的に磨かれることは、失敗コストを未然に防ぐ大きな意味を持ちます。

さらに、👑面談前に税理士や中小企業診断士といった専門家にレビューを依頼すれば、より完成度の高い事業計画書に仕上げられます。こうしたプロセスを経て得られる「客観評価」は、融資だけでなく、その後の事業運営においても羅針盤の役割を果たします。

🗨️ミニコラム:少額開業で融資を受けない場合の意外な落とし穴

「自己資金だけで小さく始めるから、融資は必要ない」と考える起業家は少なくありません。しかし調査によると、500万円未満の少額開業では、開業計画が不十分なままスタートしてしまうケースが多いことが分かっています。

「自己資金だけで小さく始めるから、融資は必要ない」と考える起業家は少なくありません。しかし調査によると、500万円未満の少額開業では、開業計画が不十分なままスタートしてしまうケースが多いことが分かっています。

実際、日本政策金融公庫の調査では、開業計画書を作成し第三者に評価してもらった企業の割合が、非少額開業では約61%であったのに対し、少額開業では約35%にとどまっています。つまり、多くの少額開業者は、金融機関に説明する必要がないために計画をきちんと練る機会を失っているのです。

その結果、販売先や仕入先、資金調達の準備が不十分なまま開業し、事業の持続性に不安を抱えるリスクが高まります。少額開業そのものが悪いわけではありませんが、融資を受けないことで「計画を磨く機会」を逃してしまうのは大きなデメリットといえるでしょう。

🔷出典:日本政策金融公庫創業研究所 『500万円未満の少額開業の実態』

【メリット5】低金利で借りられる制度が多い

創業融資の大きな魅力の一つは、調達コストが圧倒的に低いことです。特に日本政策金融公庫の融資制度は、民間のビジネスローンやカードローンに比べて低金利で利用できるため、返済の負担を最小限に抑えられます。

| 信用金庫、信用組合 | 地方銀行 | 日本政策金融公庫 新規開業・スタートアップ支援資金 | |

| 上限額 | 1,000万 | 1,000万 | 7,200万円 |

| 金利 | 2~4%程度 | 1%後半~4%程度 | 1.05~4.4% |

金利が低いということは、毎月の返済額が小さくなるだけでなく、損益分岐点が下がり、黒字化のハードルを引き下げる効果もあります。つまり、同じ売上でも資金繰りに余裕を持ちやすく、安定した経営基盤を築けるのです。

表にもあるように、日本政策金融公庫の「新規開業・スタートアップ支援資金」には、基準利率とは別に特別利率が設定されており、女性や35歳未満の若手起業家など、一定の条件を満たすとより低金利で借りられる仕組みがあります。 これは公庫独自の制度であり、創業期に資金繰りを有利に進められる大きなメリットといえるでしょう。

(※「新規開業・スタートアップ支援資金」については、こちらの章でご説明します)

また、制度融資の中には「利子の一部を補給する仕組み」や「信用保証協会を通じて実質的に無担保・無保証で利用できるもの」も存在します。こうした複数の制度を理解し、組み合わせて活用することで、資金調達の条件をより有利に整えることが可能です。

なお、金利水準は経済情勢に応じて変動するため、最新の基準利率は日本政策金融公庫の公式サイトや各自治体のサイト(制度融資)を確認することが重要です。信頼できる公的機関からの情報を常にチェックすることで、最適な条件で資金調達ができます。

創業融資のデメリットと注意点|借金のリスクを正しく理解する

「借金を背負って事業を始めて大丈夫だろうか?」

「返せなくなったらどうしよう…」

創業を志す方の多くが、融資を検討する際にこうした不安を抱きます。

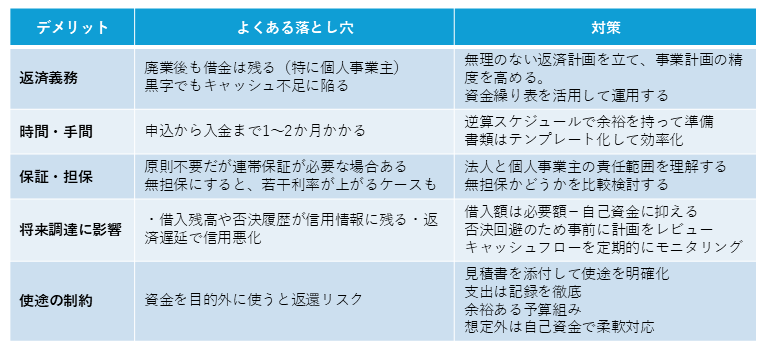

本章では、創業融資に伴う代表的なリスクを整理し、それぞれに対してどのような備えをすれば安心できるのかを具体的に解説していきます。最初に、デメリットとその対策を一覧できるサマリーテーブルをご覧ください。

それでは、具体的にご説明していきます。

【⚠️デメリット1】当然ながら返済義務(借金)を負う

創業融資を利用する以上、当然ながら「返済義務」が発生します。たとえ事業が思うようにいかず、廃業した場合でも返済は免除されません。言うまでもないことですが、「無担・保無保証人」の融資制度であっても、返済が免除されるわけではありません。特に個人事業主として借り入れた場合、返済責任はすべて個人に及ぶため注意が必要です。

また、事業が黒字であっても、売上の入金タイミングや経費の支払い時期によっては、手元資金が不足し返済が滞るケースもあります。いわゆる「黒字倒産」に陥る典型的なパターンです。

このようなリスクを避けるためには、無理のない返済計画を立てることが第一です。

売上予測は「うまくいった場合」だけでなく、「思ったより売上が伸びない場合」「予定より経費がかかる場合」など、いくつかのパターンを想定して試算しておくと安心です。あわせて、資金繰り表を活用して毎月のキャッシュフローを可視化することで、返済に無理がないかを常に確認できます。

さらに、事業計画書の段階で専門家(税理士や認定支援機関)に内容を確認してもらえば、数字の整合性や安全率を客観的にチェックしてもらえるため、審査通過率だけでなく経営安定にもつながります。

【⚠️デメリット2】審査や手続きに時間と手間がかかる

創業融資は、申し込んでからすぐにお金が振り込まれるわけではありません。

書類の準備から面談、審査、入金までには、おおむね1〜2か月ほどかかるのが一般的です。

特に、自治体の制度融資を利用する場合、複数の機関(金融機関・信用保証協会・自治体など)を経由するため、想定以上に時間を要するケースもあります。

この期間中に、設備契約やオープン準備を進めてしまうと、「資金がまだ入っていないのに支払い期日が迫る」といったトラブルが起こりがちです。

資金繰りの混乱を防ぐためには、スケジュールを逆算して早めに準備を始めることが大切です。

【⚠️デメリット3】保証人が必要になる場合がある

創業融資の多くは「原則として無担保・無保証」で利用できますが、すべてのケースがそうとは限りません。特に、融資額が大きい場合や、事業計画に不確実性がある場合には、代表者本人の連帯保証を求められることがあります。

法人であれば会社が借入の主体となりますが、代表者が連帯保証を付けるケースが一般的です。

一方、個人事業主の場合は事業と個人の資産が法律上区別されないため、万一返済が滞ると、個人の貯蓄や自宅などが差し押さえの対象となるリスクがあります。

ただし、日本政策金融公庫の「新規開業・スタートアップ支援資金」など保証人や担保が不要な制度も整備されています。

また、保証人を立てる場合は、保証人の信用情報や返済能力も審査対象となるため、親族・知人に依頼する際は慎重な説明が欠かせません。

【⚠️デメリット4】将来の資金調達の選択肢に影響する場合がある

創業融資で借入を行うと、その情報は信用情報機関に登録されます。

そのため、既存の借入残高や返済履歴は、次の融資審査にも影響を与える可能性があります。

たとえば、返済が遅れたり、過剰に借りすぎたりすると、「返済能力に不安がある」と判断され、追加融資の審査が厳しくなることがあります。

また、意外に知られていないのが、融資を申し込んだ時点でも信用情報に記録が残るという点です。

つまり、審査で否決された場合も「申込履歴」として一定期間登録される仕組みです。

これ自体は大きなマイナスではありませんが、短期間に何度も申請を繰り返すと、「資金繰りに余裕がない」と判断されるリスクがあります。

さらに、返済の延滞や滞納が発生すると「信用情報に傷がつく」状態となり、その情報は完済後も数年間は残ります。

このような場合は、焦って再申請するよりも、返済実績を積み重ねて信用を回復することが先決です。

対策としては、

| ✅借入額を「必要資金−自己資金」で算出し、返済計画に余裕を残す ✅申請前に専門家に事業計画を確認してもらい、否決リスクを減らす ✅返済後はキャッシュフローを定期的にチェックし、遅延を防ぐ |

といった取り組みが効果的です。

創業初期の信用情報は、その後の融資や取引先との信頼関係にも直結します。

「一度きりの融資」と考えず、将来の資金調達の土台を整えるステップとして捉えることが大切です。

【⚠️デメリット5】資金の使い道が限定される

創業融資で受け取った資金は、申請時に提示した「使い道(資金使途)」でしか使用できません。当初の予定と異なる用途に流用すると、契約違反とみなされ、⚠️最悪の場合、融資金の返還を求められる可能性もあります。

たとえば、設備資金として申請した資金を、運転資金や広告費に使ってしまうといったケースです。一見、事業のための支出であっても、「資金使途の変更」にあたる場合は必ず事前に金融機関へ相談する必要があります。

このリスクを避けるためには、資金計画の段階で用途を具体的に示し、見積書などの裏付け資料を整えておくことが重要です。予算の組み方にも工夫が必要で、あらかじめ「予備費」を設けておけば、想定外の出費が発生しても柔軟に対応できます。

また、実際の支出内容については、領収書・契約書・振込明細などの証拠を必ず保管し、金融機関から問い合わせがあった際にすぐ提示できるようにしておくと安心です。

創業融資は「事業成長のための資金」である一方で、使い方を誤ると信頼を損なうリスクもあります。資金の流れを明確に管理することが、次の融資や事業拡大のチャンスにつながるという意識を持つことが大切です。

【専門家の視点】あえて創業融資を受けない方が良いケースとは?

ここまで創業融資のメリットとデメリットを解説してきましたが、すべての事業者に「必ず融資を受けるべき」と言えるわけではありません。専門家として多くの起業相談を受けてきた経験から、あえて融資をおすすめしないケースも確かに存在します。

無理に借入をすると、事業リスクだけでなく心理的負担も大きくなり、かえって行動の幅を狭める可能性もあります。そこで、次のような場合には創業融資を受けない、または慎重に検討した方が良いでしょう。

① 利益率が極めて高く、自己資金だけで十分に事業が回る場合

たとえば、

| 🔷利益率が高く在庫負担がないビジネス 🔷初期投資がほぼ不要なサービス業 🔷利益が入金されるまでのリードタイムが短い業態 |

このようなケースでは、自己資金だけで十分に回るため、借入によるメリットが相対的に小さくなることがあります。融資の返済は固定費に近い存在です。利益率が高く、キャッシュフローにも余裕があるなら、必ずしも借入をする必要はありません。

② 収益の変動が大きく、安定的な返済計画が立てにくい事業の場合

FX・暗号資産の売買、短期転売など、投機性が高い事業は月次の収益の振れ幅が非常に大きくなります。

こうしたビジネスは、

| ❌毎月の返済負担が重く感じやすい ❌キャッシュが増減しやすく資金繰りが不安定になりやすい ❌金融機関の審査でも「返済原資の安定性」が弱いと判断されやすい |

といった点から、創業融資とは相性が良くありません。借入をすることでむしろ事業運営が不安定になる可能性もあります。

③ テストマーケティング段階で、副業レベルから始めたい場合

近年は、「SNS発信」「仕入の少ないEC」「小さく始められるサービス業」など、低リスクで「まず小さく始めてみる」ことができる業態が増えています。

この段階では

| ⭕借入をして大きく始めるより、まずは小規模で市場の反応を見る ⭕仮説検証を終えた後に、必要に応じて融資を活用して拡大する方が合理的 |

というケースも多々あります。

とくに副業レベルでテストマーケティングの段階では、返済義務のある借入を行うことが自由度を狭め逆に足かせとなる場合があります。

創業融資の基本|まずは「日本政策金融公庫」を知ろう

創業融資と聞いて、最初に名前が挙がるのが 日本政策金融公庫です。

実際、多くの創業者が最初の資金調達先として公庫を選んでおり、「創業融資=公庫」と言われるほど欠かせない存在です。

では、なぜこれほど多くの起業家に選ばれているのでしょうか?

日本政策金融公庫とは?なぜ起業家に選ばれるのか

日本政策金融公庫は、国が100%出資する政府系金融機関のため、日本経済の活性化や中小企業・創業者の支援を目的としています。

営利を目的としないため、民間の銀行に比べて新規創業者へのサポートに非常に積極的なのが大きな特徴です。

① 創業者でも借りやすい審査姿勢

民間金融機関は「返済原資(過去の実績)」を重視しますが、公庫は「創業者の経験」「事業計画の実現可能性」「事業の将来性」など、“未来の見込み” を重視してくれます。過去の実績がない創業時こそ、公庫が最も頼りになる理由です。

② 低金利・長期返済で、創業期の負担が少ない

公庫の金利は、民間ローンよりも低く、返済期間も長めに設定できます。

そのため毎月の返済額が抑えられ、創業期の資金繰りが安定しやすくなります。

③ 担保・保証人が不要の制度もある

民間銀行では、創業者が借入をする際に担保や保証協会の保証が必要になるケースが多くありますが、公庫では「無担保」「無保証人」で利用できる制度も用意されています。創業初期のハードルを下げてくれる、大きなメリットです。

日本政策金融公庫については、こちらでより詳細に解説しています。

『新規開業・スタートアップ支援資金』

日本政策金融公庫の創業融資のうち、もっとも代表的なものが『新規開業・スタートアップ支援資金』です。新しく事業を始める方や、事業開始後まだ2期分の税務申告を終えていない方を対象としています。

最大の特徴は、原則「無担保・無保証人」で融資を受けることができ、金利が低く、返済期間が長く設定されている点です。先ほどお伝えした日本政策金融公庫の『3つの大きな特徴』をそのまま表した制度内容となっています。

| 『新規開業・スタートアップ支援資金』の概要 | |

| 対象者 | 新たに事業を始める方または事業開始後おおむね7年以内の方 |

| 資金使途 | 新たに事業を始めるため、または事業開始後に必要とする設備資金および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 金利 | 1.20~4.00% 2025年5月時点 |

| 返済期間 | 設備資金20年以内 運転資金10年以内 ※うち措置期間5年以内 |

| 担保・保証人 | 原則不要 |

公式サイト:日本政策金融公庫

また、女性・若者・シニア層や、過去に廃業を経験し再チャレンジする方などには有利な条件も設定されており、幅広く創業者を支援する制度となっています。

| 名称 | 女性、若者/シニア起業家支援関連 | 中小企業経営力強化関連 | 再挑戦支援関連 |

| 対象 | ・女性 ・35歳未満の男性 ・55歳以上の男性 | 中小会計を適用する事業者 | 廃業歴があり、再び創業に挑戦する方 |

| 金利 | 特別利率A(1.20~3.60%) | 特別利率A(1.20~3.60%) | 特別利率A(1.20~3.60%) |

| 優遇内容 | ・特別利率が適用 | ・特別利率が適用 | ・特別利率が適用 ・返済期間の延長(運転資金15年以内、うち据置5年以内) ・前事業の債務返済にも活用可能 |

『新規開業・スタートアップ支援』について、こちらの記事で詳しくご説明していますので、ぜひご一読ください。

創業融資を成功させる7ステップと審査のポイント

創業融資を受けようと決めたものの、「まず何から始めればいいのか?」「どんな順番で準備を進めればいいのか?」と悩む方はとても多いものです。

実際、準備の流れを正しく理解しているかどうかで、審査の通過率や開業スケジュールに大きな差が生まれます。

そこで、この章では、日本政策金融公庫の創業融資を例に、初めての方でも迷わず進められるように

相談 → 書類作成 → 申込 → 面談 → 審査・契約・入金

という流れを7つのステップに整理し、審査で必ずチェックされるポイントとともに、専門家の視点からわかりやすく解説します。

Step1 まずは相談から始める

創業融資の準備で最初に迷いやすいのが、「どこに相談すればいいのか?」という点です。特に初めて融資を受ける方の場合、

「書類の作り方がわからない」

「自分の計画で本当に通るのか不安」

など、疑問や不安を抱えてスタートすることがほとんどです。

日本政策金融公庫の窓口相談

創業融資といえば日本政策金融公庫が代表的で、初めての方でも利用しやすい制度です。

公庫では申込前に「無料相談」を受けることができ、担当者から以下のような基本的な案内を受けられます。

| 🔷融資制度の概要 🔷審査の流れ 🔷用意すべき書類 🔷初期費用の妥当性(見積もりの考え方) 🔷計画の方向性が制度に合っているか |

特に準備の初期段階で「何から始めたらいいか」と今後の方向性を理解するのによい相談窓口となっています。

💬ただし、審査に通るかどうかを決めるのは「計画書の中身」

ところが、公庫の窓口では制度に関する説明が中心であり、審査に必要な「計画書の質」までは深く踏み込めないのが実情です。

ところが、公庫の窓口では制度に関する説明が中心であり、審査に必要な「計画書の質」までは深く踏み込めないのが実情です。

融資の可否を左右するのは、「売上や経費の根拠」「自己資金の妥当性」「開業スケジュール」「返済可能性の説明」「事業の強み・市場の裏付け」といった事業計画の中身であり、ここを整え審査の通過率を高めたい方には 専門家(認定支援機関や税理士・会計事務所)への相談が最も効果的です。

👑事業計画書の構成・書き方をプロが指導

👑売上予測・経費・資金繰りなど“数字の根拠”をロジカルに補強

👑自己資金・経験・計画の弱点を金融機関目線でチェック

👑審査で評価される伝え方・資料の作り方をアドバイス

👑面談対策まで一貫してサポート

特に初めての創業者は、「自分では気付けない弱点」「審査で落ちやすいポイント」などを見落としがちです。専門家のサポートを受けることで、ムダな書類の作り直しを避け、最短ルートで審査に耐えうる計画書に仕上げられます。いきなり申込書を書き始めるのではなく、まずは相談 → その後に書類作成という順番が、スムーズに進めるための鉄則です。

Step2 必要書類の準備

STEP1で相談を行い、方向性が定まったら、次は 必要書類の準備と事業計画書の作成 に進みます。創業融資では書類の不備があると審査が後ろ倒しになったり、書類の根拠不足は審査落ちの原因になりやすく、「どれだけ丁寧に準備したか」が結果に直結します。

必要な書類を以下の表にまとめました。まずは必要書類をチェックし、漏れなく準備することが大切です。

📄必要書類

| 条件 | 書類名 | 入手場所 | 💡ワンポイントアドバイス |

|---|---|---|---|

| ☒必須書類 | 創業計画書 | 日本政策金融公庫 | 最重要書類です。 しっかり作成しましょう。 |

| 本人確認書類(顔写真付き) 🔹運転免許証 🔹マイナンバーカード 🔹パスポート | – | スキャンでもスマホ撮影でも可。 裏面に記載がある場合は両面とも提出が必要です。 | |

| ☐郵送で申請する ※現在はインターネット申込が主流です。 | 借入申込書 | 日本政策金融公庫 | 記入例を参考に作成しましょう。 |

| ☐法人 | 登記簿謄本(履歴事項全部証明書) | 🔹法務局の窓口 🔹登記ねっと 供託ねっと(ネット申請) | 法務局の窓口は即日発効ですが、ネット申請は手元に届くまで時間がかかります。 |

| ☐許認可等が必要な業種 | 許認可証・資格または免許を証明するもの | 書類によって異なる | 必要な書類は業種により異なります。 🔹飲食店:食品衛生法に基づく🔹営業許可 🔹美容業:美容師免許・営業許可 🔹宅建業:宅地建物取引業免許 🔹古物商:古物商免許 🔹人材派遣・人材紹介業:派遣事業の許可や紹介事業の届出 |

| ☐設備費用を申請する | 設備に関する見積書 | – | 実在する業者名入りの正式な見積書を用意しましょう。 |

| 創業前に購入したものの注文書・領収書など | – | ネット購入品は掲載されている商品ページと注文履歴を添付します。 | |

| ☐不動産を担保にする | 不動産の登記簿謄本(履歴事項全部証明書) | 🔹法務局の窓口 🔹登記ねっと 供託ねっと(ネット申請) | 法務局の窓口は即日発効ですが、ネット申請は手元に届くまで時間がかかります。 |

| ☐生活衛生事業申込者 | どちらか1点 🔹都道府県知事の「推せん書」 | 各都道府県の保健所 | 都道府県知事の「推せん書」は、設備資金申込金額500万円以下の場合は不要です。 |

| 🔹生活衛生同業組合の「振興事業に係る資金証明書」 | 各業種の全国生活衛生同業組合中央会 | ||

| ☐電子契約サービス利用希望者 | 以下の2点 🔹電子契約サービス(国民生活事業)利用申込書 🔹送金先口座の預金通帳の写し | 日本政策金融公庫 | 記入例を参考に作成しましょう。 |

こちらの記事で、申請時の必要書類について解説しています。

計画書の完成度がそのまま審査の評価につながる

事業計画書は、創業融資で最も重視される書類です。事業内容や数字の根拠を整理した「事業の設計図」であり、審査の判断を大きく左右します。特に、数字の一貫性や見積書との整合性が取れていないと、計画の信頼性が低いと見なされます。つまり、事業計画書は「この事業はしっかり成り立つ」と金融機関に納得してもらうための重要な資料なのです。

事業計画書は、創業融資で最も重視される書類です。事業内容や数字の根拠を整理した「事業の設計図」であり、審査の判断を大きく左右します。特に、数字の一貫性や見積書との整合性が取れていないと、計画の信頼性が低いと見なされます。つまり、事業計画書は「この事業はしっかり成り立つ」と金融機関に納得してもらうための重要な資料なのです。

事業計画書の書き方やポイントについては、こちらの記事で徹底的にご説明しています。

Step3 日本政策金融公庫への申し込み

事業計画書と必要書類が整ったら、いよいよ日本政策金融公庫への申込手続きに進みます。申込方法には「窓口申込」「郵送」「オンライン」の3つがありますが、特におすすめなのはオンライン申請です。

24時間いつでも申し込みができる上、書類のアップロードも簡単に行えます。また、進捗状況がオンラインで確認できるのも有難いポイントです。初めての方でも操作しやすく、公庫側の処理も早いため、全体のスケジュールがスムーズに進みます。

簡単!インターネット申込の流れは、こちらの「インターネット申込操作ガイド」(日本政策金融公庫HP)でご確認頂けます。

申込前に再確認!注意したいポイント

提出書類の内容に誤りがあると、追加提出や修正依頼が入り、審査開始が遅れてしまいます。特に、以下はよくあるつまずきポイントです。提出前に再度確認をしましょう。

✅資金使途の区分ミス |

Step4 担当者との面談

申し込み後、書類審査が終わると、次に日本政策金融公庫の支店で 融資面談 が行われます。面談の日程は、申し込みから数日以内に郵送で通知されます。面談に必要な書類なども合わせて記載されていますので、必ず内容を確認して事前に準備を整えましょう。

📄面談の持参書類

| 項目 | 種類・特記事項 |

いずれか1点 | ― |

| 店舗・自宅の賃貸借契約書 | 🔷物件を契約済:賃貸借契約書 🔷物件の契約前:「賃貸借予約契約書」 |

| 通帳の写し(過去6ヶ月分) | 通帳が複数ある場合は、全て印刷しましょう ※申請日より過去6カ月分の記載箇所まで必要です |

| 実印 | ― |

| 印鑑証明 | ― |

| 水道光熱費の支払履歴が判明する資料 ※過去3ヶ月分 | 滞りなく支払いを行っていることが大前提です。もし滞納がある場合は、支払い完了まで申請は控えましょう |

※実際に必要な書類は、面談通知書に記載されています。

面談は、提出書類だけでは分からない “経営者本人の姿勢” や “計画への理解度” を確かめるための大切なプロセスです。ここでの印象が、その後の審査に影響するケースも少なくありません。

面談では何を聞かれる?ポイントは?

【面談でよく聞かれる質問の例】

|

審査員は、書面だけではわからない点を面接で直接確認しています。面接においては「丸暗記する模範解答」ではなく、自分の言葉で説明できるかどうか が何よりも重要といえるでしょう。

①経営者としての姿勢・誠実さ

公庫は、創業者の“人柄”を非常に重視しています。特に以下を丁寧に見ています。

✅落ち着いた態度・誠実な受け答え

✅質問に対する一貫性のある回答

✅事業への熱意や覚悟が伝わるか

✅不明点を曖昧にせず、正直に説明する姿勢

💡「この人ならしっかり事業を続けていける」という信頼感が評価の基盤になります。

② 事業計画の理解度と実現性

書類に書いてある内容を「自分の言葉で説明できるか」は非常に大切です。

✅売上の根拠を説明できるか

✅顧客像・市場規模を理解しているか

✅競合との違いを明確に説明できるか

✅リスクが起きた場合の対応策を考えているか

✅資金使途(使い道)が妥当か、見積書と整合しているか

💡特に「競争力」「市場性」「数字の根拠」は、面談でよく深掘りされます。

③ 返済能力・信用情報

返済計画に無理がないか、数字をもとに説明できるか、という点は必ず確認されます。

✅月々の返済額を理解しているか

✅黒字でも資金繰りが苦しくなる理由を理解しているか

✅自己資金の準備状況

✅信用情報に問題がないか(延滞・クレジットの未払いなど)

⚠️面談は「返済能力を見極める場」でもあるため、ここで不誠実な回答があれば信用性が疑われてしまいます。

💭ミニコラム 面談を前向きに乗り切るための心得

1. 計画書の内容を自分の言葉で話せるようにしておく 2. 「なぜそう考えたのか」を簡潔に説明できると強い 3. わからないことは正直に答える 4. 当日の資料は迷わず出せるように整理しておく 5. 面談は“審査”というより“確認作業”と考える 面談はあなたを試すためではなく、「この事業が本当に実現できるかを一緒に考える場」 と捉えると、気持ちがぐっと楽になります。 |

また、

・当日の流れと好印象を与えるポイント

・頻出質問・質問の意図・回答のポイント・回答例

・面接時に評価されるポイント&NG言動・行動

などについては、こちらの記事で特集していますので、ぜひご一読ください。

Step5 審査(書類+面談の総合評価)

面談終了後、公庫の担当者が再度書類を確認し、「事業計画の実現可能性」「返済能力」「本人の信用力」 を総合的に評価します。必要に応じて、実際に開業予定地の確認(実地確認)が行われる場合は、事前に連絡があります。

審査期間の目安は 約1~2週間。書類の補足を求められるケースもあるため、電話やメールにすぐ対応できるようにしておくと安心です。

Step6 契約手続き(融資決定後)

融資が承認されると、担当者から融資決定の連絡があり、借入金額や金利などが記載された契約書類が郵送されてきます(電子契約の案内がなされる場合もあります)。契約書が届いたら内容を確認したうえで必要事項を記入して返送しましょう。

Step7 融資実行(入金)

契約書の返送後、提出書類に不備がなければ、郵送後1週間程度で指定の口座へ振込手数料が差し引かれた融資金が振り込まれます(書類が公庫に到着してから、通常は約3営業日)。

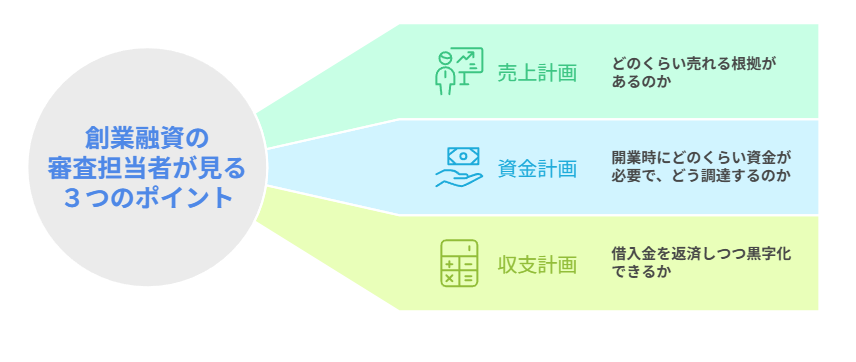

【最重要】審査で見られる5つのポイント

日本政策金融公庫の創業融資では、多くの項目がチェックされますが、その根底にある評価基準は大きく分けて5つに整理できます。これらは信用金庫や銀行でも共通する「創業審査の普遍的な基準」であり、この5つを押さえて準備できているかどうかで、審査結果は大きく分かれます。

① 自己資金 — 本気度と資金管理能力の証拠

公庫が重視するポイントの一つ目が自己資金の準備状況です。自己資金は単に「貯金額がいくらあるか」ではなく、

✅給与からコツコツ貯めてきた履歴 |

など、経営者としての姿勢・計画性を判断する根拠 となります。

一般的には、必要資金の 1/3程度の自己資金があると理想的、最低でも1/10程度は必要とされていますが、金額よりも形成過程が透明であるかが重要です。

また、⚠️注意したいのは「見せ金」です。直前に親や知人から借りて口座に入れただけのお金は、金融機関にすぐ見抜かれます。その場合「返済に充てられる真の資金ではない」と判断され、信用を失い融資が不可となるだけでなく、将来的な金融取引も困難になります。

🔍 ポイント 🟥通帳の動き(過去1年分)が審査の材料 |

自己資金として認められる例など、自己資金についてはこちらの記事で詳しく解説しています。

② 経験 — その事業を成功させるだけの下地があるか

創業時には実績がないため、事業成功の可能性を判断する材料は、創業者自身の過去の経験・スキル です。公庫は、過去の職務経験から、市場理解、技術力、顧客ネットワーク、仕入れや運営に必要な知識が備わっているかを丁寧に確認します。

評価されるポイントは、

✅起業する事業と関連した経験があること |

という点です。

経験が十分でなくても、それだけで不利になるとは限りません。経験が薄い場合は、数字の根拠をより丁寧に示したり、リスク対策を強化することで補うこともできます。

また、むしろ、経験不足を補うための前向きな準備はプラス評価になります。

たとえば、

・開業関連のセミナー・経営スクールに参加する

・業務に関連する資格を取得する(例:バリスタ資格、飲食衛生関連資格など)

・経験豊富な協力者・顧問を迎える

こうした努力は、「事業に対する真剣さ」「学ぶ姿勢」「リスク管理意識」として高く評価され、経験の弱さを大きく補ってくれます。

つまり、公庫が見ているのは 「これまで何をしてきたか」だけではなく、「これからどう準備していくか」 という点も含めた総合的な姿勢です。

🔍 ポイント 🟥未経験業種での開業はハードルが上がるものの、準備次第で十分克服できる |

③ 事業計画書 — 数字の根拠と整合性、実現可能性

事業計画書は、事業計画書は、ただの提出書類ではありません。審査の中心となる事業の説明書兼、返済能力の証明書です。つまり、金融機関の担当者が「この人なら事業を成功させられる」と判断するための重要な根拠になります。

審査担当者は事業計画書の次の3項目を特に厳しくチェックします。

📝売上計画(どれくらい売れる根拠があるか)

売上計画は事業の将来性を判断する最も重要なポイントです。

✅チェックされるポイント ・何を・誰に・どれくらい売るのか を数字で示しているか |

といった点が問われます。担当者は、「なぜその売上になるのか?」を必ず深掘りします。適切に答えることができることが必要です。

📝資金計画(必要資金の内訳と調達方法が妥当か)

資金計画では、開業に必要な設備・仕入・運転資金などを、項目ごとに具体的に示すことが求められます。

✅チェックされるポイント ・どの設備にいくらかかるのか |

上にあげるような項目で数字が曖昧だったり、見積書と合っていなかったりすると、計画の信頼性が一気に下がってしまいます。

📝収支計画(返済しつつ黒字化できる見通しがあるか)

収支計画は、売上計画と資金計画を組み合わせた「将来の利益計画」です。

✅チェックされるポイント ・売上 ー 経費 = 利益 のシミュレーションが現実的か |

公庫が見たいのは、「計画通り進めば無理なく返済できる」という“安心材料”です。

🔍 ポイント 事業計画書で評価されるのは、熱意(Why)とロジック(数字の根拠)の両方が揃っているか という点です。「やりたい」だけでは不十分。数字だけでも想いが伝わりません。 【想い × 現実的な数字】 |

事業計画書の売上計画、資金計画、収支計画については、こちらの記事で詳細にご説明しています。

④信用情報 — 支払いの履歴は“信頼性”そのもの

創業融資の審査では、過去の支払い状況=信用情報 が非常に重視されます。

信用情報とは、クレジットカード・分割払い・ローンなどの利用履歴と支払い状況を記録したデータのことで、延滞や未払いがあると「信用情報に傷がある」と判断され、審査で不利になります。特に、スマホ料金の未払い のような見落としやすい小さな延滞も記録されるため注意が必要です。

とはいえ、過去に問題があった場合でも、延滞情報は 返済が完了してから一定期間が経過すると削除されます。そのため、信用情報に懸念がある場合は、記録がクリアになってから申請した方が成功率は高まります。

✅チェックされるポイント ・税金・公共料金・携帯代・カード支払いの遅延 |

また、信用情報は、本人が自分で照会することもできます。主な情報機関は以下の3つです。

・CIC(クレジット会社が加盟)

・KSC/全国銀行個人信用情報センター(銀行が加盟)

・JICC/日本信用情報機構(貸金業者が加盟)

オンラインまたは郵送で開示請求が可能で、手数料は1,000円前後。利用した金融機関が加盟している機関を確認し、その情報を照会するのが確実です。

ポイントは、「信用情報は事実の記録であり、審査担当者があなたの“支払いに対する姿勢”を判断する材料になる」ということ。大きな延滞があると審査に通りにくくなりますが、逆にきちんと支払いを続けている実績があれば大きなプラス材料になります。

信用情報について詳しくお知りになりたい方は、こちらの記事もご参考ください。

⑤ 面談 — 審査の最終確認

面談は、創業融資の審査における「最終確認」のステップです。

すでに前章で詳しく解説したとおり、面談では 書類だけでは判断できない“経営者としての姿勢・理解度・誠実さ” を確認する場として位置づけられています。

審査担当者が特に見ているポイントをおさらいしましょう。

- 経営者としての姿勢

誠実さ、一貫性、リスクの理解、数字への責任感 - 事業への理解度と実現性

売上・経費・資金使途などを、自分の言葉で説明できるか 返済への意識

月々の返済額を把握し、無理のない計画になっているか

書類と説明が矛盾しないこと、そして「この人ならきちんと事業を運営して返済していける」という信頼感が伝わることが重要です。

なお、面談を成功させるための具体的な準備・コツ・頻出質問については、前章「Step4 担当者との面談」で詳しく紹介しましたので、そちらも併せて確認してみてください。

これら5つがしっかり整っていれば、書類と説明に一貫性が生まれ、面談でも自信を持って話せるようになります。 |

創業融資に関するよくある質問(FAQ)

はい、もちろん相談可能です。ただし、自己資金がゼロの状態でも創業融資に通る可能性はありますが、審査上は自己資金がある方が有利に働きます。コンサルタントに早めに相談することで、自己資金として認められる資産の整理や、自己資金を増やす方法についてアドバイスを受けることも可能です。また、事業計画の綿密さなどの工夫次第で、通過率を高めることもできます。自己資金が少ない方ほど、早い段階での相談がおすすめです。

はい、退職日が確定していれば、退職前でも創業融資の申請は可能です。 また、退職金は自己資金としてカウントできますが、実際に入金された時点でのみ反映されます。

日本政策金融公庫では、退職予定が明確であれば「創業予定者」として審査の対象になります。

そのため、退職金を自己資金として申告する場合は、振込明細や通帳の入金記録など、入金を証明できる書類を用意しておくことが必要です。

日本政策金融公庫の創業融資では、原則として、無担保・無保証人で融資を受けることができます。公庫の「新規開業資金」を利用すれば、最大で7,200万円(うち運転資金4,800万円)までを無担保・無保証でお借入れ可能です。ただし、実際には1,000万円が1つのラインとなることが多いです。足りない分は制度融資などをダブルで受けるなどの方法をとることもできます。 一方、制度融資を利用する場合、原則として経営者が保証人になります。万が一、事業に失敗してしまうと、経営者が責任を取らなければならず、個人的な返済義務が発生します。担保と保証人を不要にできる日本政策金融公庫との大きな違いと言えます。 日本政策金融公庫の創業融資と各自治体の制度融資は、事業を始めたばかりの方でも資金を調達しやすい点が魅力です。 ただし、制度の詳細は異なります。一般的には、担保・保証人を不要にでき、融資実行までのスピードが速い日本政策金融公庫の創業融資のほうが利用しやすいと言えるでしょう。

融資に落ちた場合でも、再申請は可能です。

ただし、最低でも半年は期間を空けることが一般的です。

再申請する場合は、審査が通らなかった原因を分析し、事業計画を抜本的に見直すことが重要です。

プロの目線で原因の特定や改善策を検討することで、次回の審査通過の可能性を高めることができるため、専門家のサポートを受けることをおすすめします。

創業融資は自分で申請することも可能ですが、審査の通過率や手間のかかり方に大きな差があります。

専門家に依頼すれば、金融機関が重視するポイントを踏まえた完成度の高い事業計画書を作成してくれるだけでなく、面談に向けた準備や想定質問への対策もサポートしてくれるため、書類作成の手間と減り審査の通過率が向上します。

一方、自分で申請する場合は費用はかかりませんが、融資制度の仕組みや金融機関の評価基準を理解したうえで資料を作成する必要があり、時間と労力がかかります。

「手間を最小限にして融資実施の可能性を高めたい人」は、専門家の活用がおすすめです。

【まとめ】創業融資は「正しく理解し、準備すれば」強力な追い風になる

創業融資は、手元資金を温存しながら事業の成功確率を高められる強力な手段です。

その一方で、返済義務や手続きの負担といったリスクもあり、正しい理解と準備が欠かせません。

本記事で解説してきた メリット・デメリットの整理、そして フローチャート診断や審査で見られる5つのポイント を踏まえることで、あなたが今どの段階にいて、これから何を整えるべきか、その道筋が明確になるはずです。

創業融資を前向きに検討しようと思われた方は、ぜひ無料診断フォームをお試しください。あなたに最適な融資をお答えします。

不安な時こそ専門家へ。あなたの挑戦を、プロが支えます。

創業は一人で抱え込みがちな作業が多く、自己資金の不足や計画の甘さ、信用情報の不備などがあると、審査に不利になる場合があります。

大切なのは、

「融資を受けるべきかどうか」

「どこを整えれば審査で評価されるのか」

を冷静に判断し、自分に合った準備を進めることです。

そして、その判断基準や計画のブラッシュアップは、専門家が伴走するだけで精度が大きく変わります。事業計画の構造、数字の根拠、審査で見られるポイント——専門家は“つまずきやすい箇所”を熟知しているため、最短ルートで整えられます。

コマサポは、あなたの創業を最初の一歩から伴走します

私たち 駒田会計事務所【コマサポ”】は、創業融資のメリット・デメリットを踏まえた上で、あなたの状況に最適な融資戦略をご提案します。

事業計画書の作成から金融機関とのやり取りまで、一貫して伴走することで、不安を「自信」に変えるお手伝いをしています。

起業という大きな挑戦を、確かな準備と安心感をもって踏み出すために。

まずはお気軽にご相談ください。

コマサポに依頼するメリット

🟥事業計画書の作成をサポート

自分で作成するのが難しい事業計画書も、プロのアドバイスを受けながら、具体的かつ説得力のある内容に仕上げます。

🟥審査の通過率が大幅アップ

融資審査で求められるポイントを押さえた事業計画書を作成し、通過の可能性を高めます。

🟥希望額での融資獲得が期待できる

自己資金や事業計画をもとに、適切な融資額を設定し、希望額での融資実行を目指します。

🟥必要書類の準備をサポート

申請に必要な書類を事前に把握し、スムーズに準備できるようサポートします。

🟥面接対策も万全

融資面談で聞かれやすい質問や、その適切な回答を事前に準備し、スムーズな対応ができるようサポートします。

創業融資を成功させるために、プロの力を借りて万全の準備を進めましょう!

「コマサポの創業サポートナビ」を運営する駒田会計事務所は、これから創業される方・創業5年以内の皆様に対して、創業時における資金調達のサポートを行っております。日本政策金融公庫の創業融資の支援を始め、多くの創業融資のサポート実績があります。

日本政策金融公庫の創業融資に強い

通常、公庫の創業融資が通る確率は1~2割とも言われていますが、駒田会計事務所では、通過率90%以上の実績でフルサポートいたします。

成功報酬型で安心。最短三週間のスピード対応!

成功報酬型なので、安心してご依頼ください。万が一、融資が通らなかった場合には、成功報酬は発生しません。

公庫での面談がご不安の方には、 面談時の同席サポートもしております。

会社設立や税務会計もまとめてワンストップで提供いたします!

会社設立や 税理士顧問、許認可の申請など、ご要望に応じて創業時に必要なサービスをまとめて提供いたします。弊社は税理士・会計事務所であり、司法書士・社会保険労務士・弁護士・行政書士など、経験豊富なパートナーともに、ワンストップで対応いたします。

創業者の皆様は「必ずこの事業を成功させたい!」という熱い思いで、弊社に相談に来られます。このお気持ちに応えるため、私どもは、事業計画を初めて作成されるお客様でも、丁寧に一つ一つ確認しながら、一緒に事業計画書の作成や創業融資の申請をサポートいたします。

そして、お客様のビジネスが成功するために、創業融資、会社設立、経理、税務申告など、創業者に必要なサポートをさせていただいております。

まずは創業・起業のこと、融資に関することなどお気軽にご相談ください。お客様にとって最適なアドバイスをさせていただきます。

駒田会計事務所【コマサポ】 代表 駒田裕次郎 税理士・公認会計士

創業融資の審査項目は多く見えますが、その本質は今回解説した 5つのポイント に集約されます。

創業融資の審査項目は多く見えますが、その本質は今回解説した 5つのポイント に集約されます。